Een dynamische Poolse economie

Dino Polska (hierna voor het gemak "Dino" genoemd) is een Poolse buurtsupermarktketen, opgericht in 1999 door voorzitter Tomasz Biernacki. Het succes van Dino is uiteraard gekoppeld aan de Poolse economie, aangezien 100 % van de omzet in dat land wordt gerealiseerd.

Toen het land zich in de vroege jaren '90 bevrijdde van het communisme, was het bbp per hoofd van de bevolking slechts 1.700 dollar. Polen heeft in dertig jaar tijd een spectaculaire economische groei van bijna 8 % per jaar doorgemaakt. Het bbp per hoofd van de bevolking bedraagt thans 18.000 dollar in 2021 (bij een bbp van 679,4 miljard dollar).

Dino Polska werd opgericht in 1999, middenin een economie die vergelijkbaar is met die van de jaren vijftig in ontwikkelde landen. Het kapitalisme was er pas ontloken, alles moest nog gebeuren. Dino kon profiteren van deze sterke economische groei en volgde het succesvolle pad van Walmart dertig jaar later.

Ondanks deze toename van rijkdom, heeft de gemiddelde Pool, gemeten in koopkrachtpariteit, een lagere koopkracht in vergelijking met een Amerikaan of een Fransman. Daarom let hij op zijn uitgaven. Dino moest dus rekening houden met deze factor om zich in het Poolse landschap te vestigen.

80 % van de Poolse bevolking woont buiten de grote steden (40 % op het platteland en in landelijke steden, de andere 40 % in middelgrote steden, voorsteden en buitenwijken). Dino-winkels bevinden zich in deze "kleine steden" en richten zich op dit segment van 80 % van de Poolse bevolking.

Terwijl stedelingen in grote steden winkelen in uniek ontworpen winkels en een hogere koopkracht hebben, zijn de overige 80 % van de Polen die op het platteland en in kleine steden wonen, gevoeliger voor prijzen en het assortiment van voedselproducten (in plaats van non-food producten).

De lagere huurprijzen en de flexibiliteit in de bouw hebben Dino ook in staat gesteld om gestandaardiseerde supermarkten te bouwen (wat de ontwerpkosten verlaagt). Het doel was om gezellige, aangename en goed georganiseerde winkels te creëren.

Bovendien hebben kleinere en wendbaardere winkels, waaronder discounters, buurtsupermarkten, flexibele uitbatingen en buurtwinkels, de afgelopen tien jaar enorme marktaandelen in Polen veroverd. Als gevolg hiervan hebben grote internationale spelers zich aangepast. Tesco bijvoorbeeld trok zich in 2020 terug uit de markt. Carrefour koos ervoor zich aan te passen door de omvang van zijn supermarkten te verkleinen (ontwikkeling van Carrefour Express).

Dino heeft deze consumptietrends niet over het hoofd gezien en heeft op briljante wijze geprofiteerd van deze omstandigheden.

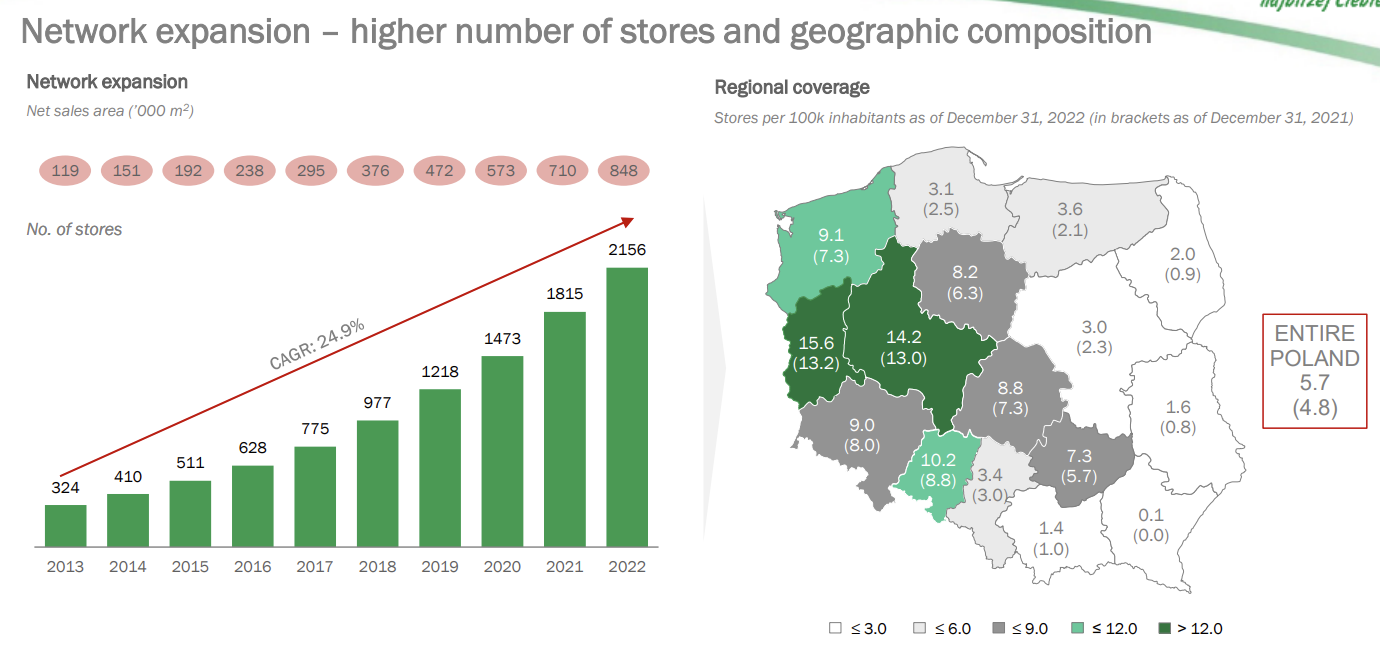

Uniek bedrijfsmodel

In het afgelopen decennium is Dino Polska de snelst groeiende supermarktketen in Polen geweest. Sinds 2010 is het aantal winkels gestegen van 111 naar 2156 (cijfers van 2022), een gemiddelde jaarlijkse groeipercentage van 25,6 %. Het managementteam van Dino Polska is van plan om het hoge groeitempo van het aantal winkels in de komende jaren te handhaven (ongeveer 20 % per jaar). Gezien het relatief kleine marktaandeel van het Dino-netwerk van ongeveer 6 % op de Poolse detailhandelsmarkt voor boodschappen, verwachten de leiders te blijven profiteren van het vermogen van het netwerk om organisch te groeien in zijn huidige vorm. Hiervoor willen ze de dichtheid van hun winkels in hun huidige bedrijfsgebieden blijven verhogen en tegelijkertijd gestaag uitbreiden naar nieuwe regio's.

2010: 111 winkels; 2016: 628 winkels; 2022: 2156 winkels (bron: Dino Polska)

De keten richt zich voornamelijk op kleine steden met meer dan 2500 inwoners en streeft ernaar om bewoners binnen een straal van 2 km rond haar winkels te bereiken. Ze maakt gebruik van een mond-tot-mondreclamestrategie en profiteert van het hogere gemak van haar winkels ten opzichte van haar concurrenten om zich te onderscheiden. In feite hebben haar directe concurrenten, de hard-discounters zoals Biedronka, Lidl, Aldi of Netto, grotere winkels en proberen daarom bewoners uit een groter gebied aan te trekken. Ze moeten meer uitgeven aan reclame om klanten van verder weg aan te trekken, waardoor hun winstgevendheid vaak lager is. Het is niet voor niets dat Dino de hoogste marges in de sector laat zien.

Een buurtsupermarkt wordt gedefinieerd door een klein winkelformaat van 200 tot 500 m2. Die van Dino zijn gestandaardiseerd en rond de 400 m2 groot. Deze kleine omvang stelt hen in staat om zich gemakkelijker en sneller te vestigen, maar ook om consumenten aan te trekken die niet uren willen besteden aan hun wekelijkse boodschappen. Bovendien is de indeling dezelfde, wat het voor klanten gemakkelijker maakt om gewoontes te vormen. Deze standaardisatie en reproduceerbaarheid van winkels maken de geschatte winsten voor het openen van een nieuwe winkel ook voorspelbaarder.

Bron: Dino Polska

De fysieke nabijheid van deze winkels resulteert in een hogere bezoekfrequentie (kleinere winkelmandjes, dus hogere frequentie) en ook in een grotere mentale nabijheid. Naast de grotere klantnabijheid in vergelijking met de grote hypermarktketens, concurreert Dino ook op prijs, zelfs met de harde discounters. Hiervoor vergelijkt het bedrijf wekelijks de prijzen met de goedkoopste concurrenten voor een mandje van 500 basisconsumptiegoederen. Dankzij een verticaal geïntegreerde strategie, die we hieronder zullen toelichten, kan Dino de laagste prijzen bieden.

Bron: Dino Polska

Gemak bieden is echter niet genoeg en dat heeft Dino goed begrepen. Ondanks de kleinere winkelgrootte moet het bedrijf een volledig assortiment aanbieden en vooral kwaliteitsproducten. Kwaliteit, prijs en assortiment zijn de belangrijkste factoren voor Poolse consumenten. Dino Polska optimaliseerde daarom de winkelindeling en biedt slechts enkele varianten aan, maar voor veel verschillende producten. Resultaat: meer dan 90 % van de Poolse voedingsproducten zijn verkrijgbaar in een Dino-supermarkt. Van de 5000 aanwezige referenties is 88 % voeding en de resterende 12 % niet-voeding (zoals huishoudelijke producten, lichaamshygiëne, etc). Deze mix is de optimale positionering in Polen, tussen de hypermarkt waar je in verdwaalt en de buurtwinkel die basisproducten mist. Wat betreft kwaliteit heeft het bedrijf zich bijvoorbeeld sinds 2003 geassocieerd met vleesproducent Agro-Rydzyna, die nog steeds vers vlees levert aan haar winkels. Zo biedt elke winkel vers vlees aan, en de Polen zijn dol op deze toegevoegde waarde. Dit versterkt niet alleen de kwaliteitsperceptie van de keten met verse producten, maar past ook perfect in de Poolse traditie, aangezien kip en rundsvlees basisvoedingsmiddelen zijn voor veel traditionele Poolse gerechten. De harde discounters hebben geen dergelijk vers aanbod.

Bron: Dino Polska

Om het verticaal geïntegreerde model van Dino te begrijpen, moeten we in de geschiedenis duiken. Al in 2010 zocht oprichter Tomasz Biernacki naar kapitaal om de uitbreiding van Dino te financieren. Het doel was om eigenaar te zijn van elk stuk grond door de winkels zelf te bouwen en het formaat te standaardiseren (zoals we eerder zagen). In ruil voor 200 miljoen złoty liet de heer Tomasz Biernacki privé-investeerder Enterprise Investors toe in het kapitaal, met een participatie van 49 %. Toen Enterprise Investors dat belang weer van de hand wilde doen, overwoog de oprichter een beursgang op de beurs van Warschau. Dit is een van de redenen waarom Dino Polska in 2017 naar de beurs ging.

Het bedrijf bezit nu zijn eigen onroerend goed en bouwt zelf zijn supermarkten. Dit geeft het bedrijf meer flexibiliteit, snellere bouwtijden door het elimineren van onderhandelingstijd met derden en vooral een hogere garantie op de goede afwerking van zijn winkels. Vandaag de dag zijn meer dan 95 % van de winkels in eigen bezit en wordt de resterende 5 % gehuurd. Er zijn dus geen vergelijkbare bedrijven (Carrefour, Walmart).

Dino is tegelijkertijd een vastgoedbedrijf, een bouwbedrijf en een grote distributeur. Dat levert ook een ander duurzaam concurrentievoordeel op, aangezien het bezitten van een eigendom op de lange termijn goedkoper is dan het huren ervan. Vanaf het zevende jaar is het voor Dino voordeliger om zijn eigendommen te bezitten dan te huren. Dat is een bijzonder winstgevende strategie voor het bedrijf, aangezien een supermarkt over meerdere decennia wordt geëxploiteerd. Het bewijs hiervan is dat er sinds 2007 geen enkele winkel is gesloten. En dat is nog niet alles: vanaf het derde jaar bereiken de winkels een gemiddeld rendement op geïnvesteerd kapitaal (ROIC) van 19 %.

Al deze concurrentievoordelen zorgen samen voor wat men een Lollapalooza-effect noemt (cf: Psychology of Human Misjudgment, 1995), dat buitengewoon krachtig is. Schaalvoordelen, netwerkeffecten, merkimago, dominante positionering, operationele efficiëntie en de expertise van Dino Polska in voedseldistributie geven het bedrijf nu een "brede slotgracht".

Wat financiering betreft, had Dino na zijn beursgang in 2017 geen behoefte aan meer extern kapitaal. Het bewijs hiervan is dat het aantal aandelen sindsdien stabiel is gebleven op 98,04 miljoen. De koers is gestegen van 34,5 złoty in april 2017 tot meer dan 490 złoty in juni 2023, een stijging van 1.300 % in slechts 6 jaar.

Oprichter Tomasz Biernacki heeft nog steeds 51,16 % van het kapitaal van zijn bedrijf in handen. Dit zorgt voor een afstemming van zijn belangen met die van de aandeelhouders en een langetermijnvisie op de zaken. Zijn beslissingen over kapitaalallocatie zijn succesvol gebleken. Dit verklaart waarom Dino Polska de snelst groeiende voedselwinkelketen in Polen is geweest.

Dino's concurrentievoordeel is gebaseerd op een combinatie van factoren: de laagste kruideniersprijzen in Polen, een volledig assortiment kruidenierswaren, een prijsinformatiesysteem, het enige bedrijf dat eigen onroerend goed bezit en zijn eigen winkels bouwt, en beheer op de lange termijn.

Een voorbeeldige allocatie

Keiharde groei en stijgende marges... wat wil je nog meer?

Sinds 2014 is de omzet gestegen met een geannualiseerd tempo van 30 % en de winst per aandeel (EPS) met een tempo van 42 % per jaar. Meer recentelijk, tussen 2017 en 2022, was de groei op jaarbasis (CAGR) van de omzet 27,9 %. De EPS tijdens deze periode steeg met 32,1 %.

Bron: MarketScreener

Wat betreft winstgevendheid (gegevens van 2022), bedraagt de brutowinstmarge van Dino 24 %, de ebitda-marge 9,3 %, de operationele marge (ebit) 7,8 % en de nettowinstmarge 5,7 %. De marges zijn gestegen tussen 2017 en 2022 dankzij een betere onderhandelingspositie met leveranciers, efficiëntieverbeteringen in winkels en distributiecentra, en ten slotte dankzij een omzet die sneller groeit dan de relatief vaste kosten van het bedrijfsmodel. De brutowinstmarges zouden de komende jaren moeten blijven stijgen.

Bron: Dino Polska, verslag van 2022

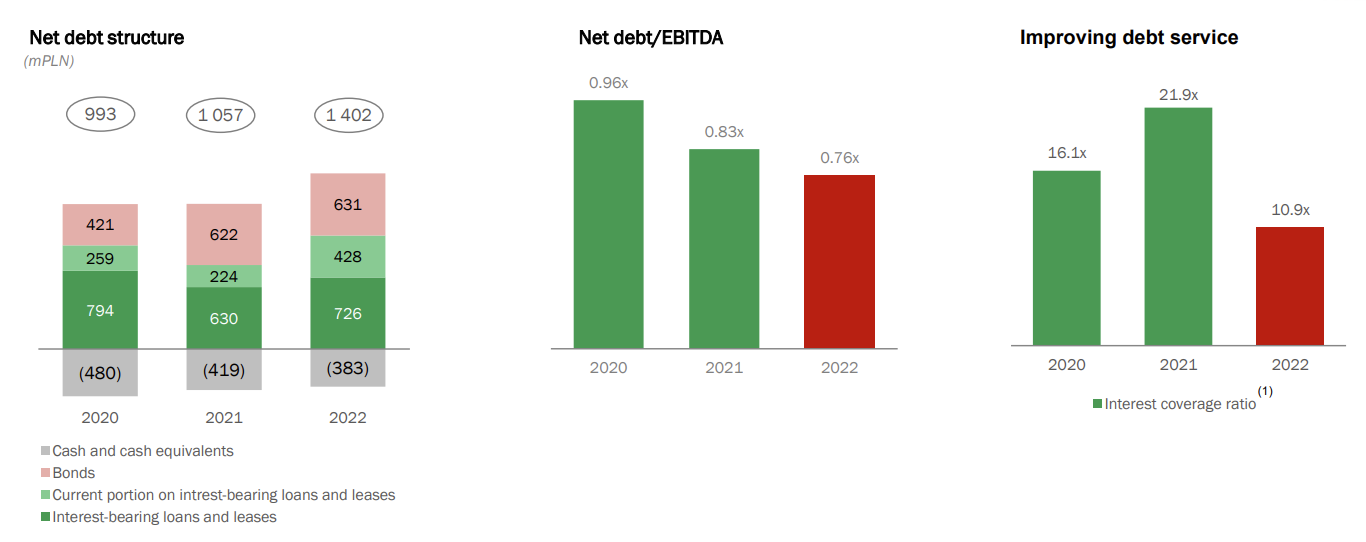

Wat betreft winstgevendheid (gegevens 2022), bedraagt de ROE 26,9 %, de ROA 12,5 %, de ROIC 21,3 %. De financiële hefboom (ratio nettoschuld/ebitda) is 0,76.

Bron: Dino Polska

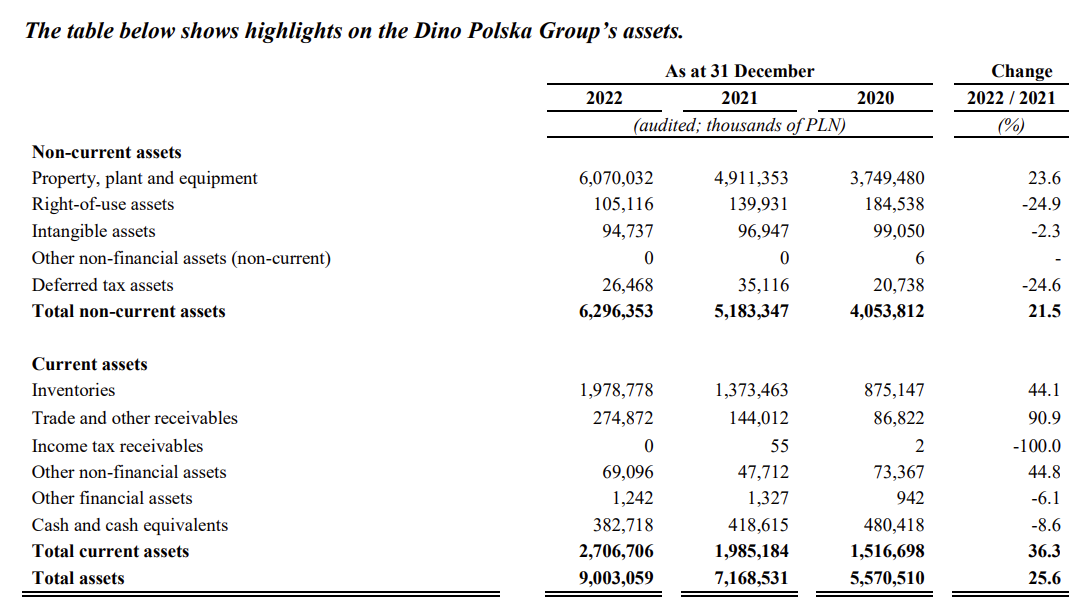

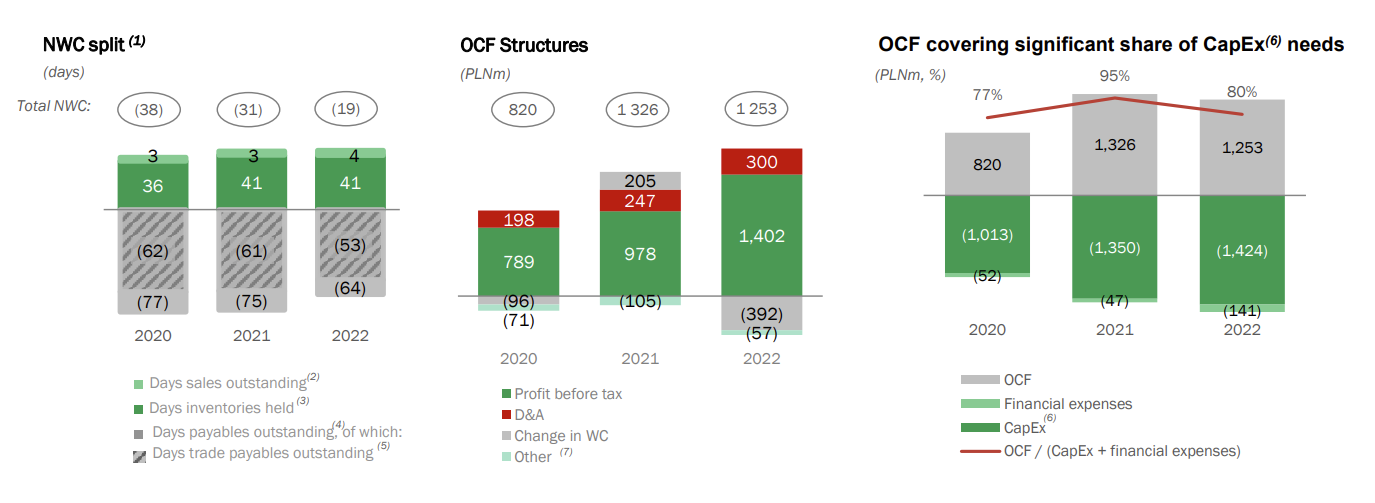

De kortlopende schulden wegen 1,36 keer zwaarder dan de vlottende activa. Het operationeel resultaat is meer dan 11 keer de rentelasten (ebit/rentelasten). De kapitaaluitgaven bedragen 7,3 % van de omzet (gemiddeld 9,6 % sinds 2017). De verhouding van kapitaaluitgaven (+ financiële kosten) tot operationele kasstromen is acceptabel (OCF/capex + financiële kosten = 0,8). We hebben hier te maken met een zeer winstgevend bedrijf, met weinig schulden en een lage kapitaalbehoefte.

Bron: Dino Polska, verslag van 2022

De vrije kasstroommarges waren negatief in 2023 vanwege aanzienlijke investeringsuitgaven (nettokasstroom uit investeringsactiviteiten > nettokasstroom uit operationele activiteiten). De voornaamste redenen hiervoor zijn het aantal winkels dat in 2023 is geopend (al +184 winkels tussen 1 januari en 3 oktober 2023) en de fotovoltaïsche installaties die de energieonafhankelijkheid van de gebouwen moeten verbeteren.

Bron: Dino Polska

Echter, als we de kasstroom uit operationele activiteiten vergelijken met de nettowinst, is de OCF/Net Income ratio 1,1, wat zeer interessant en bemoedigend is voor de toekomst. Het bedrijf genereert cash maar herinvesteert deze in de groei van zijn vastgoedportefeuille. Overigens (ervan uitgaande dat kapitaaluitgaven = afschrijvingen), is de groei van de vrije kasstroom de afgelopen tien jaar 28 % geweest.

Bron: Dino Polska

De gegenereerde cash wordt op de volgende manier toegewezen: het wordt ofwel herbelegd in organische groei, ofwel gebruikt om schulden af te lossen, ofwel bewaard als cash. Dino doet nog geen overnames, maar heeft tot nu toe zijn organische groeimodel met succes uitgerold. Het bedrijf keert geen dividend uit, en dat is naar mijn mening een goede zaak. In feite is het potentieel voor organische groei nog aanzienlijk, zelfs alleen al in Polen, en het rendement op investeringen is zeer aantrekkelijk, zoals we hebben gezien. Het uitkeren van een dividend aan aandeelhouders zou niet de beste optie zijn voor kapitaalallocatie.

Een nog grote aanspreekbare markt

- Groei in Polen: hoewel de markt niet oneindig is en de organische groei uiteindelijk zal afnemen, is de Poolse markt nog steeds zeer aantrekkelijk, ten minste voor de komende vijf jaar. Dino Polska zou nog 9.000 winkels kunnen bouwen en exploiteren voordat het verzadigingspunt wordt bereikt tegen 2031. Dat wil zeggen, ervan uitgaande dat er 2156 winkels waren eind 2022 en dat het groeitempo 20 % per jaar is, zoals geschat door het management. Als we kijken naar de TAM (Total Addressable Market) van de voedseldistributie in Polen, exploiteert Dino ongeveer 15 % van zijn markt.

Bron: Dino Polska

- Internationale groei: het Poolse bedrijf realiseert momenteel 100 % van zijn omzet in Polen. Voor zijn internationale expansie kunnen we verwachten dat Dino zich richt op de landen die grenzen aan Polen: Duitsland en Tsjechië in het westen, Slowakije in het zuiden en Litouwen in het oosten. Gezien de huidige situatie tussen Polen en Rusland en het conflict in Oekraïne, zal Dino zich allicht onthouden van uitbreiding naar Rusland, Wit-Rusland en Oekraïne.

Waardering en risico's

De belangrijkste risico's zijn onder andere de moeilijke macro-economische context, toenemende concurrentie en de beperkingen van organische groei.

Ten eerste is de algemene economische situatie vrij gespannen en onduidelijk wat betreft het niveau en de richting van de rentetarieven, die direct invloed hebben op investeringen in de reële economie. De groep is blootgesteld aan renterisico, wat een negatief effect kan hebben op haar variabele renteschuld, vooral omdat de groep haar investeringen of variabele renteschulden niet dekt met behulp van derivaten. Moeilijker financiering zou de groep kunnen dwingen haar groeistrategie naar beneden bij te stellen. In deze onzekere context zouden consumenten voorzichtiger kunnen zijn met hun dagelijkse uitgaven.

Vervolgens is de supermarktsector in de meeste landen zeer concurrerend, en dat is ook het geval in Polen. Dino wordt geconfronteerd met verschillende soorten goed uitgeruste spelers: hypermarkten zoals Carrefour, Auchan, E.Leclerc en Kaufland; supermarkten zoals Intermarché, Simply, Carrefour Market, E.Leclerc en Alma; harde discounters zoals Aldi, Lidl, Netto en Biedronka; buurtwinkels zoals Spar, Mila, Polo, Carrefour Express. De geïdentificeerde verschuiving in consumentenvoorkeuren, die liever winkelen in winkels dicht bij hun woonplaats, en de groeiende vraag van consumenten, moedigen veel spelers aan om een netwerk van middelgrote voedingswinkels te ontwikkelen die dicht bij de woonplaats van de consumenten liggen. Echter, gezien de aanzienlijke concurrentievoordelen van Dino, kunnen we zeggen dat ze een marge heeft om zich hierop voor te bereiden.

Tot slot zal de organische groei in Polen ook niet eeuwig duren. Binnen 5 jaar zou het bedrijf een keerpunt moeten beginnen te voelen aangezien de kasstromen uit de operationele activiteiten van bestaande winkels niet langer efficiënt kunnen worden herverdeeld om de opening van nieuwe winkels te financieren. Het zal dan nodig zijn om ofwel overnames te doen door concurrenten te kopen, ofwel internationaal uit te breiden. Beide zijn tegelijkertijd mogelijk. Echter, Dino Polska heeft geen ervaring op dit gebied. Dit vormt een potentieel risico op teleurstelling, hoewel ik vertrouwen heb in het vermogen van het managementteam om het beschikbare kapitaal efficiënt in te zetten.

Wat betreft de waardering, met een centraal scenario waarin Dino Polska nog 5 jaar doorgaat met dit groeitempo (gemiddeld jaarlijks groeipercentage van 25 %) en dan licht begint te vertragen (zakkend tot 15 %) in de volgende 5 jaar, terwijl het zijn huidige winstgevendheid behoudt, beschouwen we de huidige waardering (tegen een koers van 370 PLN) als relatief aantrekkelijk. In feite wordt Dino verhandeld tegen 25 keer de geschatte winst voor 2023 (19 keer voor 2024 en 15,6 keer voor 2025). De ondernemingswaarde (EV) ten opzichte van ebitda wordt momenteel geschat op 15,0 keer (12,5 keer voor 2024 en 10,2 keer voor 2025). Het vrije kasstroomrendement (rekening houdend met aanzienlijke investeringen) zou moeten normaliseren tot 4,1 % voor de schattingen van 2025 (tegen de huidige koers van 370 PLN).

Bron: MarketScreener

Conclusie

Dino Polska is een hoogwaardige lineaire compounder die zijn concurrentievoordelen benut om een voorsprong op zijn concurrenten te creëren en te behouden. Het bedrijf toont uitstekende fundamenten op het gebied van groei, winstgevendheid, rendement en balanssterkte. Het betrokken en responsieve managementteam wijst het kapitaal op een slimme manier toe om waarde te creëren voor de aandeelhouders. Het feit dat de leider belangen heeft die op eenzelfde lijn liggen als die van de aandeelhouders (de oprichter is nog steeds CEO en bezit 51,16 % van het kapitaal) speelt hierin een grote rol. De mogelijkheden voor organische en externe groei zijn nog aanzienlijk, om nog maar te zwijgen van de internationale expansie. Naar mijn mening is Dino Polska een van de beste Europese, zo niet wereldwijde, bedrijven in de sector van de basisconsumptiegoederen. De komende jaren zeker in de gaten houden.

Bron: MarketScreener

Door

Door