AB InBev (Brussel:ABI) (BMV:ANB) (JSE:ANH) (NYSE:BUD):

Dit persbericht bevat multimedia. Bekijk hier het volledige persbericht: https://www.businesswire.com/news/home/20240228032601/nl/

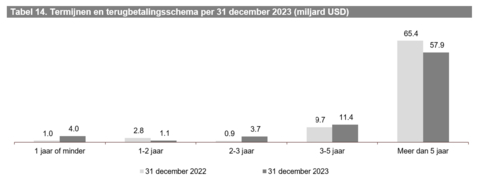

Tabel 14. Termijnen en terugbetalingsschema per 31 december 2023 (miljard USD) (Graphic: Business Wire)

Gereglementeerde informatie / Voorkennis1

“Ons bedrijf kende dit jaar opnieuw een constante rendabele groei, met een toename van de opbrengsten met 7.8% en een stijging van de EBITDA met 7.0%. Een sterke vrije-kasstroomgeneratie heeft ons in staat gesteld onze schuldafbouw verder te zetten, een hoger dividend voor onze aandeelhouders voor te stellen en een aandelenterugkoopplan van een miljard USD uit te voeren. Onze resultaten getuigen van de sterkte van de biercategorie, de veerkracht van ons bedrijf en onze mensen, de consistente implementatie van onze repliceerbare groeifactoren en ons niet-aflatend engagement om te investeren in duurzame groei en waardecreatie.” – Michel Doukeris, CEO, AB InBev

Totale opbrengsten 4Q +6.2% | FY +7.8%

De opbrengsten stegen met 6.2% in 4Q23, waarbij de opbrengsten per hl met 9.3% toenamen, en met 7.8% in FY23, waarbij de opbrengsten per hl met 9.9% stegen.

Een stijging met 24.6% van de gecombineerde opbrengsten van onze wereldwijde merken Budweiser, Stella Artois, Corona en Michelob Ultra buiten hun respectievelijke thuismarkten in 4Q23, en 18.2% in FY23.

Ongeveer 70% van de inkomsten gegenereerd via B2B digitale platformen, waarbij het aantal maandelijks actieve gebruikers van BEES tot 3.7 miljoen steeg.

Meer dan 550 miljoen USD aan opbrengsten gegenereerd via ons digitale direct-to-consumer ecosysteem.

Totaal volume 4Q -2.6% | FY -1.7% De totale volumes namen in 4Q23 met 2.6% af, waarbij het volume eigen bieren met 3.6% daalde en het volume niet-bieren met 3.0% steeg. De totale volumes namen in FY23 met 1.7% af, waarbij het volume eigen bieren met 2.3% daalde en het volume niet-bieren met 2.1% steeg.

Genormaliseerde EBITDA 4Q +6.2% | FY +7.0% De genormaliseerde EBITDA steeg met 6.2% in 4Q23 tot 4 877 miljoen USD, met een inkrimping van de genormaliseerde EBITDA-marge met 2 basispunten tot 33.7%. De genormaliseerde EBITDA steeg met 7.0% in FY23 tot 19 976 miljoen USD, met een inkrimping van de genormaliseerde EBITDA-marge met 23 basispunten tot 33.6%. De cijfers van de genormaliseerde EBITDA voor FY23 en FY22 houden rekening met een impact van respectievelijk 44 miljoen USD en 201 miljoen USD aan belastingverminderingen in Brazilië. | Onderliggende winst (miljoen USD) 4Q 1 661 | FY 6 158 De onderliggende winst (winst toerekenbaar aan houders van eigenvermogensinstrumenten van AB InBev exclusief niet-onderliggende elementen en de impact van hyperinflatie) bedroeg 1 661 miljoen USD in 4Q23 vergeleken met 1 739 miljoen USD in 4Q22, en 6 158 miljoen USD in FY23 tegenover 6 093 miljoen USD in FY22.

Onderliggende WPA (USD) 4Q 0.82 | FY 3.05 De onderliggende WPA bedroeg 0.82 USD in 4Q23, een daling tegenover 0.86 USD in 4Q22 en bedroeg 3.05 USD in FY23, een stijging tegenover 3.03 USD in FY22.

Verhouding tussen de nettoschuld en de EBITDA 3.38x De verhouding tussen onze nettoschuld en de genormaliseerde EBITDA bedroeg 3.38x op 31 december 2023, ten opzichte van 3.51x op 31 december 2022.

Kapitaalallocatie Dividend 0.82 EUR De Raad van Bestuur van AB InBev stelt een dividend voor het volledige jaar 2023 van 0.82 EUR per aandeel voor, onder voorbehoud van goedkeuring door de aandeelhouders op de algemene aandeelhoudersvergadering van 24 april 2024. Een tijdslijn met indicatie van de ex-dividenddata, de registratiedata en de betalingsdata is te vinden op pagina 17.

Van het op 31 oktober 2023 aangekondigde aandelenterugkoopplan van een miljard USD was 870 miljoen USD op 23 februari 2024 gerealiseerd. |

Het Financieel verslag voor het volledige jaar 2023 is beschikbaar op onze website www.ab-inbev.com.

1Bijgaande informatie heeft betrekking op voorkennis in de zin van Verordening (EU) nr. 596/2014 van het Europees Parlement en de Raad van 16 april 2014 betreffende marktmisbruik, evenals gereglementeerde informatie in de zin van het Koninklijk Besluit van 14 november 2007 betreffende de verplichtingen van emittenten van financiële instrumenten die mogen worden verhandeld op een gereglementeerde markt. Zie pagina 17 voor belangrijke disclaimers en notities voor de presentatiebasis. |

Commentaar van het management

Op een toekomst met meer momenten om te vieren

Het afgelopen jaar realiseerden we opnieuw een constante rendabele groei, met een toename van de EBITDA met 7.0%, in lijn met onze groeiambitie op middellange termijn en verwachting voor het jaar. Hoewel ons groeipotentieel beperkt werd door de resultaten van onze Amerikaanse activiteiten, zijn we trouw gebleven aan ons doel en 100% gefocust op de uitvoering van onze strategie.

Onze keuzes werden bepaald door gedisciplineerd opbrengstenbeheer en gedisciplineerde toewijzing van middelen, waardoor we een breed gedragen groei realiseerden met opbrengsten- en winstgroei in vier van onze vijf operationele regio’s. Onze resultaten getuigen van de sterkte van de biercategorie, de veerkracht van ons bedrijf en onze mensen, de consistente implementatie van onze repliceerbare groeifactoren en ons niet-aflatend engagement om te investeren in duurzame groei en waardecreatie.

Zoals elk jaar waren er successen om te vieren en uitdagingen om van te leren. We passen deze lessen toe en boeken vooruitgang in een sterkere positie om ons groeipotentieel ten volle te benutten.

Consistente, rendabele groei realiseren

Onze opbrengsten stegen met 7.8% in FY23, waarbij er op meer dan 85% van onze markten opbrengstengroei was, onder impuls van een stijging van de opbrengsten per hl met 9.9% ten gevolge van prijszettingsacties, aanhoudende premiumisering en andere initiatieven op het vlak van opbrengstenbeheer. De volumes namen met 1.7% af doordat de groei in vele van onze opkomende en groeimarkten voornamelijk teniet werd gedaan door de resultaten in de VS en een zwakke sector in Europa.

De EBITDA steeg met 7.0%, waarbij onze opbrengstengroei gedeeltelijk tenietgedaan werd door verwachte ongunstige valuta- en grondstofprijsschommelingen evenals hogere verkoop- en marketinginvesteringen. De onderliggende winst per aandeel bedroeg 3.05 USD, een stijging van 0.02 USD per aandeel tegenover FY22.

Vooruitgang inzake onze strategische prioriteiten

- Leiderschap en groei van de categorie

We blijven ons concentreren op de consistente implementatie van onze vijf bewezen en repliceerbare hefbomen voor categorie-uitbreiding. In FY23 bleven de bier- en niet-bier categorieën volgens Euromonitor op basis van volumes wereldwijd aan marktaandeel winnen op de markt van de alcoholhoudende dranken, hoofdzakelijk door de winst aan marktaandeel in Zuid-Amerika en China.

We spitsten onze investeringen toe op de megamerken in onze portefeuille die voor het merendeel van onze groei zorgen en op de wereldwijde megaplatformen waar consumenten van houden en die mensen samenbrengen. Onze merkenportefeuille is ongeëvenaard en telt, volgens Kantar BrandZ, 7 van de 10 meest waardevolle biermerken ter wereld, evenals 20 iconische biermerken met een opbrengst van meer dan een miljard dollar. Dankzij de combinatie van onze iconische merken met megaplatformen zoals de Olympische Spelen, FIFA World CupTM, Copa America, NFL, UFC, NBA, Lollapalooza en Tomorrowland zijn we uniek gepositioneerd om de categorie te leiden en te doen groeien.

De relevantie, authenticiteit en effectieve creativiteit van onze marketinginspanningen blijven erkenning krijgen. Op het Cannes Lions International Festival of Creativity 2023 wonnen campagnes en merken uit al onze 5 operationele regio’s prijzen en werden we voor het tweede jaar op rij uitgeroepen tot Creative Marketer of the Year.- Categorieparticipatie: Volgens onze schattingen steeg het percentage consumenten dat onze merkenportefeuille kocht, of bleef het stabiel, in de meerderheid van onze markten in FY23. Dankzij onze innovaties op het vlak van merken, verpakking en smaken steeg de participatie van vrouwelijke consumenten op sleutelmarkten in Afrika, Latijns-Amerika en Europa, en van nieuwe consumenten die de wettelijke leeftijd voor de consumptie van alcohol bereikt hebben in de VS en Canada.

- Core-superioriteit: Onze portefeuille pilsmerken kende een hoge eencijferige opbrengstengroei in FY23, met een dubbelcijferige groei in markten zoals Zuid-Afrika, Colombia en de Dominicaanse Republiek. Volgens onze schattingen vergrootten of behielden onze pilsmerken hun aandeel binnen het segment in de meeste van onze sleutelmarkten.

- Ontwikkeling van gelegenheden: Onze wereldwijde portefeuille alcoholvrije bieren bleef betere resultaten behalen dan de sector met een opbrengstengroei van bijna 20% in FY23 onder impuls van Budweiser Zero en Corona Cero. Onze digitale direct-to-consumer producten lieten ons toe diepe consumenteninzichten en nieuwe consumptiegelegenheden te ontwikkelen, zoals Corona Sunset Hours, Brahma Soccer Wednesdays en ze zorgden voor een toegenomen thuisverbruik van packs met herbruikbare glazen flessen.

- Premiumisering: Onze portefeuille Above Core-biermerken kende in FY23 een lage tweecijferige opbrengstengroei, waarbij onze premium- en super premiummerken volgens onze schattingen marktaandeel binnen het segment wonnen in een aantal sleutelmarkten, waaronder Zuid-Afrika, Mexico en Brazilië. Onze wereldwijde megamerken noteerden een opbrengstengroei van 18.2% buiten hun thuismarkten onder leiding van Corona, dat met 22.1% groeide. Budweiser zette een opbrengstenstijging van 17.1% neer met breed gespreide groei in meer dan 25 markten, Stella Artois steeg met 18.8% en Michelob Ultra groeide met 7.5%.

- Niet-bieren: Onze niet-bieractiviteiten genereerden ongeveer 1.5 miljard USD aan inkomsten en kenden een gemiddelde eencijferige groei in FY23, waarbij de wereldwijde groei gedeeltelijk teniet werd gedaan door de resultaten van seltzer op basis van mout in de VS. De groei was voornamelijk te danken aan Brutal Fruit en Flying Fish in Afrika, onze portefeuille kant-en-klare sterke dranken in de VS en Beats in Brazilië, die allemaal een tweecijferige opbrengstengroei kenden.

- Digitalisering en monetarisering van ons ecosysteem

De digitale transformatie van onze Route to Consumer is een fundamentele evolutie van hoe we zaken doen en onze klanten bedienen. Dankzij onze digitale platformen kunnen we de distributie van onze merken uitbreiden, onze Cost to Serve verlagen en onze relatie met de klanten en consumenten verbeteren. Ze vormen een essentieel concurrentievoordeel en we blijven nieuwe manieren zoeken om onze digitale en fysieke producten te monetariseren om zo bijkomende rendabele opbrengstenstromen te genereren.- Digitalisering van onze relatie met onze ruim zes miljoen klanten wereldwijd: Sinds 31 december 2023 is BEES beschikbaar op 26 markten, waarbij in 4Q23 ongeveer 70% van de inkomsten via B2B digitale platformen werd gegenereerd. In FY23 bereikte BEES 3.7 miljoen maandelijks actieve gebruikers en bracht 39.8 miljard USD aan bruto koopwaarwaarde (BKW) op, een toename met 27% ten opzichte van FY22.

BEES Marketplace was beschikbaar op 15 markten. 67% van de BEES-klanten heeft nu ook een BEES Marketplace-gebruikersaccount. Marketplace bracht dit jaar ongeveer 1.5 miljard USD aan BKW op uit de verkoop van producten van derden, een toename met 52% ten opzichte van FY22. - Leiderspositie op het vlak van DTC-oplossingen: Ons omnichannel direct-to-consumer (DTC) ecosysteem voor digitale en fysieke producten genereerde dit jaar circa 1.5 miljard USD aan opbrengsten. Onze DTC megamerken Ze Delivery, TaDa en PerfectDraft zijn nu beschikbaar op 21 markten, en genereerden in FY23 meer dan 69 miljoen online bestellingen en meer dan 550 miljoen USD aan opbrengsten, een toename van 15% ten opzichte van FY22.

- Waardecreatie op basis van ons ecosysteem: We blijven opportuniteiten zoeken om schaalbare bijkomende inkomstenstromen voor ons bedrijf te genereren via EverGrain, onze onderneming die gerst tot hoogwaardige ingrediënten herwerkt, en Biobrew, ons initiatief voor precisiefermentatie.

- Digitalisering van onze relatie met onze ruim zes miljoen klanten wereldwijd: Sinds 31 december 2023 is BEES beschikbaar op 26 markten, waarbij in 4Q23 ongeveer 70% van de inkomsten via B2B digitale platformen werd gegenereerd. In FY23 bereikte BEES 3.7 miljoen maandelijks actieve gebruikers en bracht 39.8 miljard USD aan bruto koopwaarwaarde (BKW) op, een toename met 27% ten opzichte van FY22.

- Optimalisatie van onze activiteiten

- Maximale waardecreatie: Om waardecreatie op lange termijn te maximaliseren, focussen we op drie punten: geoptimaliseerde toewijzing van middelen, robuust risicobeheer en een efficiënte kapitaalstructuur. Dankzij onze cultuur van dagelijkse financiële discipline zijn we in staat de toewijzing van middelen te optimaliseren en te investeren met het oog op groei. In FY23 investeerden we 11.6 miljard USD in kapitaaluitgaven en in verkoop en marketing, en genereerden we een vrije kasstroom van ongeveer 8.8 miljard USD, een stijging met 0.3 miljard USD ten opzichte van FY22.

We bleven onze schuld afbouwen, zodat de brutoschuld met 1.8 miljard USD is gedaald tot 78.1 miljard USD, wat tot een verhouding tussen de nettoschuld en de EBITDA van 3.38x heeft geleid op 31 december 2023. We kregen eerder dit jaar erkenning voor ons robuust risicobeheer door middel van een verhoging van onze kredietrating van Baa1 naar A3 door Moody’s en van BBB+ naar A- door S&P.

Bijgevolg genieten we van meer flexibiliteit wat de keuzes voor kapitaaltoewijzingen betreft. De Raad van Bestuur van AB InBev heeft een dividend voor het volledige jaar voorgesteld van 0.82 EUR per aandeel, een stijging met 9% in vergelijking met FY22. Bovendien was op 23 februari 2024 bijna 90% van ons op 31 oktober 2023 aangekondigde aandelenterugkoopplan ten belope van 1 miljard USD gerealiseerd. - Verwezenlijking van onze duurzaamheidsprioriteiten: In FY23 bleven we vooruitgang boeken inzake onze ambitieuze duurzaamheidsdoelstellingen voor 2025. Het equivalent van 100% van ons wereldwijd volume aangekochte elektriciteit zit onder contract bij leveranciers van hernieuwbare energie, waarvan 73.6% operationeel is. Sinds 2017 hebben we onze BKG-uitstoot in absolute cijfers in Scope 1 en 2 met 44% en de intensiteit van onze BKG-uitstoot in Scope 1, 2 en 3 met 24.2% verminderd. Op het vlak van Duurzame Landbouw voldeed 95% van onze rechtstreekse landbouwers aan de vakbekwaamheidscriteria, 92% aan de verbondenheidscriteria en 86% aan de financiële zelfredzaamheidscriteria. Op het vlak van Waterbeheer investeren we op 100% van onze stressgevoelige sites in herstel en behoud, waarbij er op 56% van de sites die opgenomen zijn in onze doelstelling voor 2025 reeds een meetbare verbetering van de kwaliteit van de stroomgebieden merkbaar is. Op het vlak van Circulaire Verpakkingen is 77.5% van onze producten verpakt in herbruikbare verpakkingen of verpakkingen die grotendeels uit gerecycleerd materiaal bestaan. We boeken ook vooruitgang wat betreft onze ambitie om tegen 2040 geen uitstoot meer te hebben, en hebben in 2023 wereldwijd 36 pilootprojecten geïmplementeerd.

Als erkenning van ons leiderschap op het gebied van bedrijfstransparantie en prestaties in verband met klimaatverandering en waterbeschikbaarheid kregen we van CDP een dubbele A-score.

We zetten ons overal ter wereld in voor verantwoorde consumptie en de gewoonte om te drinken met mate. Sinds 2016 hebben we 900 miljoen USD geïnvesteerd in marketing omtrent sociale normen en zijn op weg om ons doel van 1 miljard USD te bereiken tegen 2025. We hebben ook het grootste vrijwillige initiatief op het gebied van informatielabels gelanceerd, waardoor op 100% van onze etiketten op 26 markten nu Smart Drinking-icoontjes en boodschappen over drinken met mate staan.

Klik hier voor meer details over onze duurzaamheidsdoelstellingen in ons jaarverslag voor 2023.

- Maximale waardecreatie: Om waardecreatie op lange termijn te maximaliseren, focussen we op drie punten: geoptimaliseerde toewijzing van middelen, robuust risicobeheer en een efficiënte kapitaalstructuur. Dankzij onze cultuur van dagelijkse financiële discipline zijn we in staat de toewijzing van middelen te optimaliseren en te investeren met het oog op groei. In FY23 investeerden we 11.6 miljard USD in kapitaaluitgaven en in verkoop en marketing, en genereerden we een vrije kasstroom van ongeveer 8.8 miljard USD, een stijging met 0.3 miljard USD ten opzichte van FY22.

Vooruitblik

Terugkijkend op 2023, ondanks dat ons volledige groeipotentieel beperkt was, kenden we dankzij de fundamentele sterktes van ons bedrijf opnieuw een consistente, rendabele groei. Bier is een belangrijke, rendabele en groeiende categorie, waarmee we wereldwijd aan marktaandeel winnen op de markt van de alcoholhoudende dranken en dat aanzienlijke opportuniteiten voor premiumisering biedt. Dankzij onze gediversifieerde voetafdruk, onze wereldwijde omvang en ons ongeëvenaard ecosysteem bevinden we ons in een unieke positie om de categorie te leiden en te doen groeien. We beschikken over repliceerbare groeifactoren zoals onze portefeuille van megamerken waar consumenten van houden, digitale producten die waarde creëren en een categorie-uitbreidingsmodel dat voor interne groei zorgt. Ons bedrijf genereert superieure winstgevendheid en kasstromen, en ons dynamische kader voor kapitaaltoewijzing biedt ons de nodige flexibiliteit om op een optimale manier waarde te creëren. De veerkracht, niet-aflatende inzet en diepgewortelde cultuur van eigenaarschap van onze mensen zijn werkelijk onwrikbaar, en we willen al onze collega’s wereldwijd danken voor hun harde werk en toewijding.

Vooruitblikkend op 2024 blijft onze bedrijfsdoelstelling nog altijd even relevant. Geleid door onze strategie en onze focus op klant- en consumentgerichtheid, putten we energie uit de opportuniteiten die voor ons liggen om de categorie te activeren via onze megamerken en platformen. We geloven in het potentieel van de biercategorie, in de fundamentele waarden van ons bedrijf en onze mensen en in ons vermogen om op lange termijn superieure waarde te creëren en te bouwen aan een toekomst met meer momenten om te vieren.

Vooruitzichten voor 2024

(i) Algemeen resultaat: We verwachten een stijging van onze EBITDA in lijn met onze vooruitzichten op middellange termijn, namelijk tussen 4 en 8%1. De vooruitzichten voor FY24 weerspiegelen onze huidige beoordeling van de inflatie en andere macro-economische omstandigheden.

(ii) Netto financiële kosten: We verwachten dat de netto-interestkosten voor pensioenen en de periodetoerekeningskosten tussen 220 en 250 miljoen USD per kwartaal zullen bedragen, afhankelijk van de valuta- en renteschommelingen. We schatten dat de gemiddelde coupon op de brutoschuld in FY24 ongeveer 4% zal bedragen.

(iii) Effectieve aanslagvoet (EAV): We verwachten dat de genormaliseerde EAV voor FY24 tussen 27 en 29% zal liggen. De vooruitzichten met betrekking tot de EAV houden geen rekening met de impact van potentiële toekomstige wetswijzigingen.

(iv) Netto-investeringsuitgaven: We verwachten dat de netto investeringsuitgaven tussen 4.0 en 4.5 miljard USD zullen bedragen in FY24.

1 Zie update van de presentatie FY24 met betrekking tot interne groei op pagina 16 |

Tabel 1. Geconsolideerde resultaten (miljoen USD) | |||

4Q22 | 4Q23 | Interne groei | |

Volumes (duizend hls) | 148 775 | 144 706 | -2.6% |

AB InBev eigen bieren | 128 502 | 123 764 | -3.6% |

Niet-biervolumes | 19 421 | 19 998 | 3.0% |

Producten van derden | 853 | 944 | 13.1% |

Opbrengsten | 14 668 | 14 473 | 6.2% |

Brutowinst | 8 007 | 7 794 | 5.3% |

Brutomarge | 54.6% | 53.9% | -49 bps |

Genormaliseerde EBITDA | 4 947 | 4 877 | 6.2% |

Genormaliseerde EBITDA-marge | 33.7% | 33.7% | -2 bps |

Genormaliseerde EBIT | 3 608 | 3 491 | 6.9% |

Genormaliseerde EBIT-marge | 24.6% | 24.1% | 16 bps |

| |||

Winst toe te rekenen aan houders van AB InBev eigenvermogensinstrumenten | 2 844 | 1 891 | |

Onderliggende winst toe te rekenen aan houders van AB InBev eigenvermogensinstrumenten | 1 739 | 1 661 | |

| |||

Winst per aandeel (USD) | 1.41 | 0.94 | |

Onderliggende winst per aandeel (USD) | 0.86 | 0.82 |

FY22 | FY23 | Interne groei | |

Volumes (duizend hls) | 595 133 | 584 728 | -1.7% |

AB InBev eigen bieren | 517 990 | 505 899 | -2.3% |

Niet-biervolumes | 73 241 | 74 810 | 2.1% |

Producten van derden | 3 903 | 4 019 | 4.7% |

Opbrengsten | 57 786 | 59 380 | 7.8% |

Brutowinst | 31 481 | 31 984 | 6.7% |

Brutomarge | 54.5% | 53.9% | -53 bps |

Genormaliseerde EBITDA | 19 843 | 19 976 | 7.0% |

Genormaliseerde EBITDA-marge | 34.3% | 33.6% | -23 bps |

Genormaliseerde EBIT | 14 768 | 14 590 | 6.4% |

Genormaliseerde EBIT-marge | 25.6% | 24.6% | -31 bps |

| |||

Winst toe te rekenen aan houders van AB InBev eigenvermogensinstrumenten | 5 969 | 5 341 | |

Onderliggende winst toe te rekenen aan houders van AB InBev eigenvermogensinstrumenten | 6 093 | 6 158 | |

| |||

Winst per aandeel (USD) | 2.97 | 2.65 | |

Onderliggende winst per aandeel (USD) | 3.03 | 3.05 |

Tabel 2. Volumes (duizend hls) | ||||||

4Q22 | Scope | Interne | 4Q23 | Interne groei | ||

groei | Volumes | Eigen bieren | ||||

Noord-Amerika | 23 451 | - 149 | -3 563 | 19 738 | -15.3% | -16.2% |

Midden-Amerika | 38 286 | - | 348 | 38 635 | 0.9% | 0.9% |

Zuid-Amerika | 46 860 | - | - 157 | 46 704 | -0.3% | -2.0% |

EMEA | 24 094 | 50 | - 180 | 23 964 | -0.7% | -1.0% |

Azië-Pacific | 15 903 | - | - 438 | 15 465 | -2.8% | -2.9% |

Globale Export en Holdingmaatschappijen | 181 | -52 | 71 | 200 | 55.0% | 54.8% |

AB InBev Wereldwijd | 148 775 | - 151 | -3 919 | 144 706 | -2.6% | -3.6% |

FY22 | Scope | Interne | FY23 | Interne groei | ||

groei | Volumes | Eigen bieren | ||||

Noord-Amerika | 102 674 | -118 | -12 417 | 90 140 | -12.1% | -12.6% |

Midden-Amerika | 147 624 | - | 1 106 | 148 730 | 0.7% | 0.1% |

Zuid-Amerika | 164 319 | - | -1 859 | 162 460 | -1.1% | -2.0% |

EMEA | 90 780 | 204 | - 771 | 90 213 | -0.8% | -1.1% |

Azië-Pacific | 88 898 | - | 3 828 | 92 726 | 4.3% | 4.2% |

Globale Export en Holdingmaatschappijen | 838 | -236 | -143 | 459 | -23.7% | -26.4% |

AB InBev Wereldwijd | 595 133 | - 151 | -10 255 | 584 728 | -1.7% | -2.3% |

Prestaties op de belangrijkste markten

Verenigde Staten: Opbrengstendaling met 9.5% geïmpacteerd door volumeresultaten

- Bedrijfsresultaten:

- 4Q23: De opbrengsten daalden met 17.3% en de verkoop aan kleinhandelaars (VAK) met 12.1%, hoofdzakelijk als gevolg van de volumedaling van Bud Light. De verkoop aan groothandelaars (VAG) daalde met 16.1% doordat de leveringen in december achter liepen op de voorraadafname. De opbrengsten per hl daalden met 1.4% als gevolg van een negatieve mix en door de vergelijking met de resultaten na de prijsstijging in oktober in 4Q22. De EBITDA kromp met 34.2%, ongeveer twee derden van deze daling is te wijten aan marktaandeelresultaten en de rest aan productiviteitsverlies, hogere verkoop- en marketinginvesteringen en steunmaatregelen voor onze groothandelspartners.

- FY23: De opbrengsten daalden met 9.5%, waarbij de opbrengsten per hl met 3.7% stegen. De VAG daalde met 12.7% en de VAK nam met 11.9% af. De EBITDA nam met 23.4% af.

- Commerciële hoogtepunten: De biersector bleef veerkrachtig in FY23, de volumes bleven het hele jaar door stijgen en het aandeel van bier op de markt van de alcoholhoudende dranken in hun geheel nam toe op basis van waarde in het thuisverbruiksegment, volgens Circana. Ons aandeel in de biermarkt is van mei tot eind december geleidelijk gegroeid. Hoewel de opbrengsten uit onze pilsbieren dit jaar daalden, bleven onze Above Core megamerken groeien. Bij onze niet-biermerken kende onze portefeuille kant-en-klare sterke dranken een sterke tweecijferige volumegroei, wat beter is dan de sector. Ter ondersteuning van onze langetermijnstrategie blijven we investeren in onze megamerken, de maatregelen ter ondersteuning van de groothandelaars en onze belangrijke megaplatformen zoals de NFL, MLB, PGA en de NBA, evenals in nieuwe partnerschappen met de UFC, Copa America en Team USA voor de Olympische en Paralympische Spelen.

Mexico: Hoge eencijferige opbrengsten- en winstgroei met verbetering van de marge

- Bedrijfsresultaten:

- 4Q23: De opbrengsten bleven stabiel met een lage eencijferige stijging van de opbrengst per hl dankzij initiatieven op het vlak van opbrengstenbeheer in een omgeving met een matigende inflatie. De volumes kenden een lage eencijferige daling, wat minder goed is dan de sector, vooral als gevolg van het slechte weer in de regio van Acapulco. De EBITDA kende een gemiddelde eencijferige groei en de marge steeg met meer dan 150 basispunten.

- FY23: De opbrengsten en de opbrengsten per hl kenden een hoge eencijferige groei, terwijl de volumes licht daalden, in lijn met de sector. De EBITDA kende een hoge eencijferige groei en de marge steeg met ongeveer 60 basispunten.

- Commerciële hoogtepunten: Onze resultaten voor dit jaar hebben we te danken aan de consistente implementatie van onze strategie wat elk van de drie pijlers betreft. Onze portefeuille Above Core-merken bleef het in FY23 beter doen dan de sector met een lage eencijferige volumegroei, terwijl onze Core-merken gezond bleven met een hoge eencijferige opbrengstengroei. We bleven onze digitale initiatieven ontwikkelen, en ons digitale DTC-platform TaDa is nu operationeel in meer dan 60 grote steden, met meer dan 90 000 maandelijks actieve gebruikers. We blijven diensten met toegevoegde waarde onderzoeken en opschalen via het BEES-platform, zoals bijvoorbeeld Vendo, dat in FY23 meer dan 650 000 transacties voor betalingen voor nutsvoorzieningen en mobiele data-aankopen mogelijk maakte, en BEES Marketplace.

Colombia: Tweecijferige opbrengstengroei en hoge eencijferige winstgroei dankzij volumes op recordhoogte

- Bedrijfsresultaten:

- 4Q23: We noteerden een lage tweecijferige opbrengstengroei, met een gemiddelde eencijferige volumegroei en een hoge eencijferige groei van de opbrengst per hl, dankzij initiatieven op het vlak van opbrengstenbeheer. De EBITDA kende een gemiddelde eencijferige groei omdat de opbrengstengroei deels tenietgedaan werd door verwachte ongunstige valuta- en grondstofprijsschommelingen.

- FY23: De opbrengsten kenden een lage tweecijferige groei en de opbrengst per hl noteerde een hoge eencijferige groei. De volumes kenden een lage eencijferige groei. De EBITDA kende een hoge eencijferige groei.

- Commerciële hoogtepunten: Onder impuls van de consistente implementatie van onze hefbomen voor categorie-uitbreiding blijft de biercategorie groeien en won dit jaar 70 basispunten marktaandeel binnen de markt van alcoholhoudende dranken als geheel, waarbij onze volumes een nieuw record bereikten. Onze portefeuille Core-merken was in FY23 verantwoordelijk voor onze resultaten, met een lage tweecijferige opbrengstengroei en bijzonder sterke resultaten voor Poker, waarvan de volumes een hoge eencijferige groei kenden.

Brazilië: Hoge eencijferige opbrengstengroei en tweecijferige winstgroei met 462 basispunten margeverbetering

- Bedrijfsresultaten:

- 4Q23: We realiseerden een opbrengstengroei van 5.8%, met een groei van de opbrengst per hl van 5.0%, voornamelijk dankzij initiatieven op het vlak van opbrengstenbeheer. De totale volumes namen met 0.8% toe en de biervolumes kenden een daling van 1.1% als gevolg van de activeringen in het kader van de FIFA World CupTM in 4Q22. Het volume niet-bieren steeg met 5.3%. De EBITDA nam met 26.3% toe, waarbij de marge met 537 basispunten groeide.

- FY23: De opbrengsten stegen met 8.7%, waarbij de opbrengst per hl met 8.5% toenam. De totale volumes stegen met 0.2%, waarbij de biervolumes met 1.0% daalden, iets slechter dan de sector volgens onze schattingen, en waarbij het volume niet-bieren met 3.6% steeg. De EBITDA nam met 28.0% toe, en de marge groeide met 462 basispunten.

- Commerciële hoogtepunten: Dit jaar waren onze resultaten voornamelijk te danken aan onze premium- en super premiummerken, die een volumegroei van ongeveer 25% noteerden en aan marktaandeel wonnen in het segment van de premiumbieren, volgens onze schattingen. Onze portefeuille Core-merken bleef gezond, met een hoge eencijferige groei van de opbrengsten. De prestaties van de niet-bieren werden vooral bepaald door onze portefeuille suikerarme en suikervrije dranken, die een volumegroei van meer dan 25% kenden. BEES Marketplace bleef uitbreiden en heeft nu meer dan 835 000 klanten, een stijging met 17% ten opzichte van 4Q22, waarbij de BKW in FY23 met meer dan 35% groeide. Ons digitale DTC-platform, Zé Delivery, telde 5.7 miljoen maandelijks actieve gebruikers in 4Q23, een stijging van 19% tegenover 4Q22, waarbij de BKW met 8% groeide.

Europa: Hoge eencijferige opbrengstengroei en lage eencijferige winstgroei

- Bedrijfsresultaten:

- 4Q23: We noteerden een gemiddelde eencijferige opbrengstengroei, met een hoge eencijferige groei van de opbrengst per hl, dankzij prijszettingsacties en een aanhoudende premiumisering. De volumes kenden een lage eencijferige daling, wat volgens onze schattingen beter is dan een zwakke sector op de meeste van onze sleutelmarkten. De EBITDA daalde met ongeveer 10%, aangezien de opbrengstengroei werd tenietgedaan door verwachte ongunstige grondstofprijsschommelingen.

- FY23: We kenden een hoge eencijferige opbrengstengroei dankzij de lage tweecijferige stijging van de opbrengst per hl. De volumes kenden een gemiddelde eencijferige daling tegen de achtergrond van een zwakke sector. De EBITDA noteerde een lage eencijferige groei.

- Commerciële hoogtepunten: Dit jaar bleven we inzetten op de premiumisering van onze portefeuille, waarbij onze premium- en super premiummerken een hoge eencijferige opbrengstengroei behaalden onder impuls van de merken Corona, Leffe en Stella Artois. Dankzij de consistente uitvoering van onze strategie en de investeringen in onze merken wonnen of behielden we in FY23, volgens onze schattingen, marktaandeel op de meeste van onze sleutelmarkten. Onze digitale transformatie in Europa wordt voortgezet, en BEES is nu actief in het VK, Duitsland, België, Nederland en de Canarische Eilanden.

Zuid-Afrika: Tweecijferige opbrengstengroei en hoge eencijferige winstgroei dankzij volumes op recordhoogte

- Bedrijfsresultaten:

- 4Q23: We noteerden een hoge tweecijferige opbrengstengroei, met een gemiddelde tweecijferige groei van de opbrengst per hl, dankzij prijszettingsacties en een aanhoudende premiumisering. De volumes kenden een lage eencijferige stijging, wat volgens onze schattingen beter is dan de sector. De EBITDA kende een groei van ongeveer 25%.

- FY23: De opbrengsten kenden een gemiddelde tweecijferige groei, met een lage tweecijferige toename van de opbrengst per hl en een gemiddelde eencijferige stijging van de volumes. De EBITDA kende een hoge eencijferige groei omdat de opbrengstengroei deels tenietgedaan werd door verwachte ongunstige valuta- en grondstofprijsschommelingen.

- Commerciële hoogtepunten: Ons bedrijf bleef in FY23 sterke prestaties leveren dankzij gerichte commerciële investeringen en de consistente uitvoering van onze strategie. Onze portefeuille behaalde recordvolumes, waarbij de merkkracht van onze bieren en onze niet-bieren bleef toenemen en het marktaandeel bleef groeien, zowel wat bier als wat de alcoholhoudende dranken in hun geheel betreft, volgens onze schattingen. Onze portefeuille Core-merken bleef het beter doen dan de sector en het volume van onze wereldwijde merken steeg met meer dan 30% onder impuls van Corona en Stella Artois. Bij de niet-bieren kende onze portefeuille een hoge eencijferige volumegroei, voornamelijk dankzij Flying Fish en Brutal Fruit.

China: Tweecijferige opbrengsten- en winstgroei met 125 basispunten margeverbetering

- Bedrijfsresultaten:

- 4Q23: De opbrengsten stegen met 11.2% met een groei van de opbrengst per hl met 14.7%, dankzij de aanhoudende premiumisering en gunstige vergelijkbare cijfers in 4Q22. Het totale volume daalde met 3.1% als gevolg van een zwakkere sector in het pilssegment, maar de volumes van onze premium- en super premiummerken kenden een tweecijferige groei. De EBITDA nam met 31.6% toe.

- FY23: De opbrengsten stegen met 12.3%, waarbij de opbrengst per hl met 7.6% toenam en het volume met 4.3% groeide, wat volgens onze schattingen beter is dan de sector. De EBITDA steeg met 16.3%, met een margeverbetering van 125 basispunten.

- Commerciële hoogtepunten: We blijven in onze commerciële strategie investeren, met een focus op premiumisering, kanaal- en geografische uitbreiding en digitale transformatie. In FY23 bleef onze portefeuille premium- en super premiummerken uitstekend presteren met een tweecijferige groei van de opbrengsten en naar onze schatting een algemene toename van het marktaandeel. De uitrol en gebruik van het BEES-platform hield aan, waardoor BEES nu aanwezig is in ongeveer 260 steden en ruim 70% van onze inkomsten in december tot stand kwam via digitale kanalen.

Hoogtepunten van onze andere markten

- Canada: De opbrengsten kenden dit kwartaal een gemiddelde eencijferige daling, met een gemiddelde eencijferige groei van de opbrengst per hl. In FY23 waren de opbrengsten stabiel, met een hoge eencijferige groei van de opbrengst per hl dankzij initiatieven op het vlak van opbrengstenbeheer en de aanhoudende sterke resultaten van onze portefeuille Above Core-biermerken. De volumes kenden een hoge eencijferige daling in 4Q23 en een gemiddelde eencijferige daling in FY23, wat slechter is dan de zwakke sector.

- Peru: De opbrengsten en de opbrengst per hl noteerden dit kwartaal een gemiddelde eencijferige groei, met een lage eencijferige daling van de volumes. In FY23, won onze portefeuille aan marktaandeel op de markt van de alcoholhoudende dranken in hun geheel, met een hoge eencijferige groei van de opbrengsten en een stijging van de opbrengst per hl met ongeveer 10%, hoofdzakelijk dankzij initiatieven op het vlak van opbrengstenbeheer. De volumes kenden een lage eencijferige daling, wat beter is dan de zwakke sector.

- Ecuador: De opbrengsten kenden dit kwartaal een lage eencijferige daling als gevolg van een gemiddelde eencijferige daling van de volumes, waarbij de sector de gevolgen ondervond van de periode van vier dagen waarin geen alcohol verkocht mocht worden in het kader van de verkiezingen. In FY23 won onze portefeuille aan marktaandeel op de markt van de alcoholhoudende dranken in hun geheel, met een gemiddelde eencijferige stijging van de opbrengsten dankzij onze Above Core biermerken, die een hoge eencijferige stijging van de opbrengsten kenden. De biervolumes bleven min of meer stabiel.

- Argentinië: De volumes kenden een gemiddelde eencijferige daling in 4Q23 en een hoge eencijferige daling in FY23, aangezien de algemene vraag beïnvloed werd door de inflatiedruk. De opbrengsten kenden zowel in het kwartaal als in het volledige jaar een groei van meer dan 100% op organische basis, dankzij initiatieven op het vlak van opbrengstenbeheer in een omgeving die sterk onderhevig was aan inflatie. Gerapporteerde resultaten in USD daalden in FY23, hoofdzakelijk als gevolg van de boekhoudkundige correcties voor hyperinflatie na de valutadevaluatie in december 2023. Zie de nota op pagina 14 voor meer details.

- Afrika met uitzondering van Zuid-Afrika: In Nigeria noteerden we dit kwartaal een opbrengstengroei van meer dan 30% dankzij prijszettingsacties en andere initiatieven op het vlak van opbrengstenbeheer. De biervolumes kenden een hoge eencijferige daling als gevolg van een zwakke sector die de impact bleef ondervinden van een uitdagende operationele omgeving. In FY23 noteerden we een hoge tweecijferige toename van de opbrengsten en een lage tweecijferige daling van de biervolumes.

Op onze andere markten noteerden de opbrengsten een hoge eencijferige stijging in 4Q23 en een lage tweecijferige stijging in FY23, onder impuls van Tanzania, Botswana en Zambia. - Zuid-Korea: We noteerden in 4Q23 een lage eencijferige stijging van de totale opbrengsten, met een gemiddelde eencijferige daling van de volumes en een hoge eencijferige groei van de opbrengst per hl, dankzij initiatieven op het vlak van opbrengstenbeheer. In FY23 kenden de opbrengsten een lage eencijferige daling, terwijl de opbrengst per hl min of meer stabiel bleef en we een lage eencijferige daling van de volumes noteerden, wat slechter is dan de sector.

Geconsolideerde Resultatenrekening

Tabel 3. Geconsolideerde resultatenrekening (miljoen USD) | |||

4Q22 | 4Q23 | Interne | |

groei | |||

Opbrengsten | 14 668 | 14 473 | 6.2% |

Kostprijs verkochte goederen | -6 661 | -6 679 | -7.4% |

Brutowinst | 8 007 | 7 794 | 5.3% |

Verkoopkosten, algemene kosten en administratie kosten | -4 592 | -4 537 | -4.3% |

Overige bedrijfsopbrengsten/(-kosten) | 193 | 234 | 11.4% |

Bedrijfsresultaat (EBIT) vóór niet-onderliggende opbrengsten/(kosten) | 3 608 | 3 491 | 6.9% |

Niet-onderliggende opbrengsten/(kosten) boven EBIT | 19 | -165 | |

Netto financiële opbrengsten/(kosten) | -1 221 | -1 290 | |

Niet-onderliggende netto financiële opbrengsten/(kosten) | 798 | 550 | |

Aandeel in het resultaat van geassocieerde deelnemingen | 89 | 95 | |

Niet-onderliggend aandeel in het resultaat van geassocieerde deelnemingen | - | -35 | |

Belastingen | 5 | -376 | |

Winst | 3 298 | 2 270 | |

Winst toerekenbaar aan minderheidsbelangen | 454 | 379 | |

Winst toe te rekenen aan houders van AB InBev eigenvermogensinstrumenten | 2 844 | 1 891 | |

| |||

Genormaliseerde EBITDA | 4 947 | 4 877 | 6.2% |

Onderliggende winst toe te rekenen aan houders van AB InBev eigenvermogensinstrumenten | 1 739 | 1 661 |

FY22 | FY23 | Interne | |

groei | |||

Opbrengsten | 57 786 | 59 380 | 7.8% |

Kostprijs verkochte goederen | -26 305 | -27 396 | -9.0% |

Brutowinst | 31 481 | 31 984 | 6.7% |

Verkoopkosten, algemene kosten en administratie kosten | -17 555 | -18 172 | -7.4% |

Overige bedrijfsopbrengsten/(-kosten) | 841 | 778 | 19.8% |

Bedrijfsresultaat (EBIT) vóór niet-onderliggende opbrengsten/(kosten) | 14 768 | 14 590 | 6.4% |

Niet-onderliggende opbrengsten/(kosten) boven EBIT | -251 | -624 | |

Netto financiële opbrengsten/(kosten) | -4 978 | -5 033 | |

Niet-onderliggende netto financiële opbrengsten/(kosten) | 829 | -69 | |

Aandeel in het resultaat van geassocieerde deelnemingen | 299 | 295 | |

Niet-onderliggend aandeel in het resultaat van geassocieerde deelnemingen | -1 143 | - 35 | |

Belastingen | -1 928 | -2 234 | |

Winst | 7 597 | 6 891 | |

Winst toerekenbaar aan minderheidsbelangen | 1 628 | 1 550 | |

Winst toe te rekenen aan houders van AB InBev eigenvermogensinstrumenten | 5 969 | 5 341 | |

| |||

Genormaliseerde EBITDA | 19 843 | 19 976 | 7.0% |

Onderliggende winst toe te rekenen aan houders van AB InBev eigenvermogensinstrumenten | 6 093 | 6 158 |

Na de categorisering van Argentinië als een land met een cumulatief inflatiecijfer van meer dan 100% over drie jaar tijd rapporteren we de activiteiten van onze Argentijnse dochterondernemingen sinds 2018 met de boekhoudkundige correcties voor hyperinflatie krachtens IAS 29. In Argentinië is de inflatie zeer snel gestegen, wat een grotere impact op de interne opbrengstengroei van AB InBev heeft dan in het verleden. Ter illustratie: met uitsluiting van alle Argentijnse activiteiten zou de interne opbrengstengroei van AB InBev in 4Q23 0.5% bedragen, tegenover de gerapporteerde 6.2%. Voor FY23 zou de opbrengstengroei voor AB InBev 3.8% bedragen, tegenover de gerapporteerde 7.8%.

De geconsolideerde overige bedrijfsopbrengsten/(kosten) zijn in FY23 met 19.8% gestegen, voornamelijk dankzij hogere overheidssubsidies. In FY23 boekte Ambev 44 miljoen USD aan opbrengsten in Andere Bedrijfsopbrengsten gelieerd aan belastingverminderingen (FY22: 201 miljoen USD). De impact jaar-op-jaar wordt weergegeven als een scope en heeft geen effect op de voorgestelde interne groeicijfers.

Niet-onderliggende opbrengsten/(kosten) boven EBIT & Niet-onderliggend aandeel in het resultaat van geassocieerde deelnemingen

Tabel 4. Niet-onderliggende opbrengsten/(kosten) boven EBIT en niet-onderliggend aandeel in het resultaat van geassocieerde deelnemingen (miljoen USD) | ||||

4Q22 | 4Q23 | FY22 | FY23 | |

COVID-19 kosten | -2 | - | -18 | - |

Herstructurering | -47 | -64 | -110 | -142 |

Verkoop van activiteiten en activa (inclusief bijzondere waardeverminderingsverliezen) | 72 | -23 | -71 | -385 |

Juridische kosten | - | -66 | - | -85 |

AB InBev Efes-gerelateerde kosten | -3 | -12 | -51 | -12 |

Verwervingskosten van bedrijfscombinaties | -1 | - | -1 | - |

Niet-onderliggende impact op het bedrijfsresultaat | 19 | -165 | -251 | -624 |

Niet-onderliggend aandeel in het resultaat van geassocieerde deelnemingen | - | - 35 | -1 143 | - 35 |

De EBIT is exclusief negatieve niet-onderliggende kosten ten bedrage van 165 miljoen USD in 4Q23 en 624 miljoen USD in FY23. De verkoop van activiteiten en activa (inclusief bijzondere waardeverminderingen) voor FY23 omvat een verlies van ongeveer 300 miljoen USD na de verkoop van een portefeuille van acht bier- en drankenmerken en de daarmee verbonden activa in de VS aan Tilray Brands, Inc. in 3Q23.

Het niet-onderliggend aandeel in het resultaat van geassocieerde deelnemingen in FY22 omvat de non-cash waardevermindering van 1 143 miljoen USD die de vennootschap heeft geboekt op haar investering in AB InBev Efes in 1Q22.

Netto financiële opbrengsten/(kosten)

Tabel 5. Netto financiële opbrengsten/(kosten) (miljoen USD) | ||||

4Q22 | 4Q23 | FY22 | FY23 | |

Netto-interestkosten | -785 | -712 | -3 294 | -3 131 |

Netto-interestkosten voor pensioenen | -18 | -26 | -73 | -90 |

Periode toerekeningkosten | -231 | -228 | -782 | -808 |

Netto rente-inkomsten op Braziliaanse belastingverminderingen | 22 | 61 | 168 | 168 |

Overige financiële resultaten | -208 | -385 | -997 | -1 172 |

Netto financiële opbrengsten/(kosten) | -1 221 | -1 290 | -4 978 | -5 033 |

De overige financiële resultaten daalden met 125 miljoen USD in 4Q23 ten opzichte van 4Q22 en met 269 miljoen USD in FY23 ten opzichte van FY22 als gevolg van een daling van de monetaire correcties voor hyperinflatie die toe te schrijven is aan de devaluatie van de Argentijnse peso in december 2023.

Niet-onderliggende netto financiële opbrengsten/(kosten)

Tabel 6. Niet-onderliggende netto financiële opbrengsten/(kosten) (miljoen USD) | ||||

4Q22 | 4Q23 | FY22 | FY23 | |

Aanpassing aan marktwaarde | 454 | 294 | 606 | -325 |

Winst/verlies op vervroegde terugbetaling van obligaties & andere | 344 | 256 | 223 | 256 |

Niet-onderliggende netto financiële opbrengsten/(kosten) | 798 | 550 | 829 | -69 |

De niet-onderliggende netto financiële kosten in FY23 omvatten marktwaardeverliezen op afgeleide instrumenten aangegaan ter afdekking van onze op aandelen gebaseerde betalingsprogramma’s en de aandelen die uitgegeven werden in het kader van de combinaties met Grupo Modelo en SAB.

Een overzicht van het aantal aandelen die opgenomen zijn in de afdekking van ons op aandelen gebaseerde betalingsprogramma, het instrument voor uitgestelde aandelen en de beperkte aandelen wordt samen met de start- en slotkoers van de aandelen weergegeven in tabel 7.

Tabel 7. Niet-onderliggende uitgestelde aandelen instrumenten | ||||

4Q22 | 4Q23 | FY22 | FY23 | |

Aandelenkoers per begin periode (euro per aandeel) | 46.75 | 52.51 | 53.17 | 56.27 |

Aandelenkoers per einde periode (euro per aandeel) | 56.27 | 58.42 | 56.27 | 58.42 |

Aantal eigenvermogensinstrumenten per einde periode (miljoen) | 100.5 | 100.5 | 100.5 | 100.5 |

Belastingen

Tabel 8. Belastingen (miljoen USD) | ||||

4Q22 | 4Q23 | FY22 | FY23 | |

Belastingen | -5 | 376 | 1 928 | 2 234 |

Effectieve Aanslagvoet | -0.2% | 14.5% | 18.6% | 25.2% |

Genormaliseerde Effectieve Aanslagvoet | 12.2% | 16.7% | 23.8% | 24.3% |

De stijging van de genormaliseerde EAV in 4Q23 in vergelijking met 4Q22 en de stijging in FY23 in vergelijking met FY22 houden vooral verband met de resultatenmix van de landen.

Tabel 9. Onderliggende winst toe te rekenen aan houders van AB InBev eigenvermogensinstrumenten (miljoen USD) | ||||

4Q22 | 4Q23 | FY22 | FY23 | |

Winst toe te rekenen aan houders van AB InBev eigenvermogensinstrumenten | 2 844 | 1 891 | 5 969 | 5 341 |

Netto-impact van niet-onderliggende opbrengsten/(kosten) op de winst | -1 127 | -360 | 153 | 614 |

Hyperinflatie impact op onderliggende winst | 22 | 130 | - 30 | 203 |

Onderliggende winst toe te rekenen aan houders van AB InBev eigenvermogensinstrumenten | 1 739 | 1 661 | 6 093 | 6 158 |

De onderliggende winst toerekenbaar aan houders van eigenvermogensinstrumenten ondervond in 4Q22 en FY22 een positieve impact van respectievelijk 13 miljoen USD en 186 miljoen USD, en in 4Q23 en FY23 van respectievelijk 55 miljoen USD en 122 miljoen USD na belastingen en minderheidsbelangen in verband met belastingverminderingen in Brazilië.

Basis- en onderliggende WPA

Tabel 10. Winst per aandeel (USD) | ||||

4Q22 | 4Q23 | FY22 | FY23 | |

Basis-WPA | 1.41 | 0.94 | 2.97 | 2.65 |

Netto-impact van niet-onderliggende opbrengsten/(kosten) op de winst | -0.57 | -0.18 | 0.07 | 0.31 |

Hyperinflatie impact op WPA | 0.01 | 0.06 | -0.02 | 0.10 |

Onderliggende WPA | 0.86 | 0.82 | 3.03 | 3.05 |

Gewogen gemiddeld aantal gewone en beperkte aandelen (miljoen) | 2 013 | 2 016 | 2 013 | 2 016 |

Tabel 11. Belangrijkste drijfveren van de onderliggende WPA (USD) | ||||

4Q22 | 4Q23 | FY22 | FY23 | |

Genormaliseerde EBIT exclusief hyperinflatie | 1.83 | 1.86 | 7.41 | 7.42 |

Hyperinflatie impact op genormaliseerde EBIT | -0.04 | -0.13 | -0.07 | -0.18 |

Genormaliseerde EBIT | 1.79 | 1.73 | 7.34 | 7.24 |

Netto financiële kosten | -0.61 | -0.64 | -2.47 | -2.50 |

Belastingen | -0.14 | -0.18 | -1.16 | -1.15 |

Geassocieerde deelnemingen & minderheidsbelangen | -0.19 | -0.15 | -0.67 | -0.64 |

Hyperinflatie impact op WPA | 0.01 | 0.06 | -0.02 | 0.10 |

Onderliggende WPA | 0.86 | 0.82 | 3.03 | 3.05 |

Gewogen gemiddeld aantal gewone en beperkte aandelen (miljoen) | 2 013 | 2 016 | 2 013 | 2 016 |

Reconciliatie van genormaliseerde EBITDA en winst toerekenbaar aan houders van AB InBev eigenvermogensinstrumenten

Tabel 12. Reconciliatie van genormaliseerde EBITDA en winst toerekenbaar aan houders van AB InBev eigenvermogensinstrumenten (miljoen USD) | ||||

4Q22 | 4Q23 | FY22 | FY23 | |

Winst toe te rekenen aan houders van AB InBev eigenvermogensinstrumenten | 2 844 | 1 891 | 5 969 | 5 341 |

Minderheidsbelangen | 454 | 379 | 1 628 | 1 550 |

Winst | 3 298 | 2 270 | 7 597 | 6 891 |

Belastingen | -5 | 376 | 1 928 | 2 234 |

Aandeel in het resultaat van geassocieerde deelnemingen | -89 | -95 | -299 | -295 |

Niet-onderliggend aandeel in het resultaat van geassocieerde deelnemingen | - | 35 | 1 143 | 35 |

Netto financiële (opbrengsten)/kosten | 1 221 | 1 290 | 4 978 | 5 033 |

Niet-onderliggende netto financiële (opbrengsten)/kosten | -798 | -550 | -829 | 69 |

Niet-onderliggende (opbrengsten)/kosten boven EBIT (incl. waardeverminderingsverliezen) | -19 | 165 | 251 | 624 |

Genormaliseerde EBIT | 3 608 | 3 491 | 14 768 | 14 590 |

Afschrijvingen en bijzondere waardeverminderingen | 1 338 | 1 386 | 5 074 | 5 385 |

Genormaliseerde EBITDA | 4 947 | 4 877 | 19 843 | 19 976 |

De genormaliseerde EBITDA en de genormaliseerde EBIT zijn maatstaven die door AB InBev gebruikt worden om de onderliggende resultaten van de onderneming aan te tonen.

De genormaliseerde EBITDA wordt berekend zonder rekening te houden met de onderstaande effecten op de winst toerekenbaar aan houders van eigenvermogensinstrumenten van AB InBev: (i) minderheidsbelangen, (ii) inkomstenbelasting, (iii) aandeel in het resultaat van geassocieerde deelnemingen; (iv) niet-onderliggend aandeel in het resultaat van geassocieerde deelnemingen; (v) netto financiële opbrengsten of kosten, (vi) niet-onderliggende netto financiële opbrengsten of kosten, (vii) niet-onderliggende opbrengsten en kosten boven EBIT en (viii) afschrijvingen en bijzondere waardeverminderingen.

Genormaliseerde EBITDA en genormaliseerde EBIT zijn geen boekhoudkundige maatstaven binnen IFRS en mogen niet als een alternatief gezien worden voor de winst toerekenbaar aan houders van eigenvermogensinstrumenten als een maatstaf voor bedrijfsprestaties of een alternatief voor de kasstroom als een maatstaf voor liquiditeit. Er bestaat geen vaste berekeningsmethode voor genormaliseerde EBITDA en genormaliseerde EBIT, en de definitie die AB InBev voor genormaliseerde EBITDA en genormaliseerde EBIT hanteert, kan afwijken van de definitie die gebruikt wordt door andere bedrijven.

Devaluatie van de Argentijnse peso

In december 2023 kende de Argentijnse peso een sterke devaluatie, waarbij de wisselkoers USDARS op 31 december 2023 met 809 afsloot, ten opzichte van 350 op 30 september 2023. Overeenkomstig de IFRS-regels (IAS 29) moeten we de voorlopige resultaten herformuleren op basis van de gewijzigde algemene koopkracht van de lokale munteenheid, waarbij we gebruik maken van de officiële indexen voordat we de lokale bedragen omzetten aan de slotkoers van de relevante periode (bv. slotkoers op 31 december 2023 en 2022 voor de resultaten van respectievelijk FY23 en FY22). De devaluatie van december 2023 had een negatieve impact op onze opbrengsten en genormaliseerde EBITDA zoals gerapporteerd in 4Q23 en FY23. De boekhoudkundige correcties voor hyperinflatie hadden de volgende impact in 4Q22 en 4Q23 en in FY22 en FY23:

Hyperinflatie impact (miljoen USD) | ||||

Opbrengsten | 4Q22 | 4Q23 | FY22 | FY23 |

Indexering (1) | 161 | 156 | 483 | 561 |

Slotkoers(2) | -268 | -855 | -578 | -1 279 |

Totaal | -107 | -699 | -95 | -717 |

| ||||

Genormaliseerde EBITDA | 4Q22 | 4Q23 | FY22 | FY23 |

Indexering (1) | 41 | 83 | 150 | 211 |

Slotkoers(2) | -107 | -356 | -209 | -525 |

Totaal | -66 | -274 | -59 | -314 |

| ||||

USDARS gemiddelde koers | 128 | 294 | ||

USDARS slotkoers | 177 | 809 |

(1) | Indexering berekend op basis van de slotkoers | |

(2) | Impact van de wisselkoersen als gevolg van hyperinflatie berekend als het verschil tussen de omzetting van de in Argentijnse Peso (ARS) uitgedrulte bedragen aan de slotkoers en aan de gemiddelde wisselkoers van elke periode |

Financiële positie

Tabel 13. Geconsolideerd kasstroomoverzicht (miljoen USD) | ||

FY22 | FY23 | |

Operationele activiteiten | ||

Winst van de periode | 7 597 | 6 891 |

Interesten, belastingen en niet-kaselementen opgenomen in de winst | 12 344 | 14 181 |

Bedrijfskasstroom vóór wijziging in bedrijfskapitaal en gebruik van voorzieningen | 19 941 | 21 072 |

| ||

Verandering in bedrijfskapitaal | - 346 | -1 541 |

Pensioenbijdragen en gebruik van voorzieningen | - 351 | - 419 |

(Betaalde)/ontvangen interesten en belastingen | -6 104 | -5 975 |

Ontvangen dividenden | 158 | 127 |

Kasstroom uit operationele activiteiten | 13 298 | 13 265 |

| ||

Investeringsactiviteiten | ||

Netto-investeringsuitgaven | -4 838 | -4 482 |

Verwerving en verkoop van dochterondernemingen, na aftrek van verworven / afgestane liquide middelen | - 70 | 9 |

Netto ontvangsten uit de verkoop/(verwerving) van andere activa | 288 | 119 |

Netto kasstroom uit investeringsactiviteiten | -4 620 | -4 354 |

| ||

Financieringsactiviteiten | ||

Netto (terugbetalingen)/opnames van leningen | -7 174 | -2 896 |

Uitgekeerde dividenden | -2 442 | -3 013 |

Aankoop eigen aandelen | - | - 362 |

Leasebetalingen | - 610 | - 780 |

Afgeleide financiële instrumenten | 61 | - 841 |

Andere financiële kasstromen | - 455 | - 704 |

Netto kasstroom uit financieringsactiviteiten | -10 620 | -8 596 |

. | ||

Netto toename/(afname) van liquide middelen | -1 942 | 315 |

In FY23 was er een stijging van de liquide middelen met 315 miljoen USD vergeleken met een daling van 1 942 miljoen USD in FY22, met de volgende verschuivingen:

- Onze kasstroom uit operationele activiteiten bedroeg 13 265 miljoen USD in FY23 vergeleken met 13 298 miljoen USD in FY22. De daling was vooral het gevolg van veranderingen in bedrijfskapitaal voor FY23 in vergelijking met FY22 wegens (i) hogere handels- en overige vorderingen gedeeltelijk als gevolg van een hogere omzet in december 2023 ten opzichte van december 2022 en de uitbreiding van de kredietfaciliteiten voor onze groothandelaars in de VS en (ii) een daling van de handels- en overige schulden als gevolg van lagere aankoop van goederen voor wederverkoop en netto investeringsuitgaven en de volumeresultaten in de VS.

- Onze uitgaande kasstroom uit investeringsactiviteiten bedroeg 4 354 miljoen USD in FY23 vergeleken met een uitgaande kasstroom van 4 620 miljoen USD in FY22. De daling van de uitgaande kasstroom uit investeringsactiviteiten hing vooral samen met de lagere netto investeringsuitgaven in FY23 vergeleken met FY22. Ongeveer 40% van de totale kapitaalinvesteringen in FY23 werd gebruikt om de productiefaciliteiten van de onderneming te verbeteren, 44% ging naar logistieke en commerciële investeringen en 16% werd gespendeerd om de administratieve capaciteiten te verbeteren en hardware en software aan te kopen.

- Onze uitgaande kasstroom uit financieringsactiviteiten bedroeg 8 596 miljoen USD in FY23 vergeleken met een uitgaande kasstroom van 10 620 miljoen USD in FY22. Deze daling is vooral te wijten aan een lagere schuldaflossing in FY23 vergeleken met FY22.

Op 31 december 2023 bedroeg onze nettoschuld 67.6 miljard USD, een daling in vergelijking met 69.7 miljard USD op 31 december 2022.

Op 31 december 2023 was de verhouding tussen onze netto schuld en de genormaliseerde EBITDA 3.38x. Onze optimale kapitaalstructuur is een verhouding tussen de nettoschuld en de genormaliseerde EBITDA van rond de 2x.

We blijven onze schuldenlast proactief beheren. Na de terugbetaling van obligaties ter waarde van 3 miljard USD in december 2023 bestaat onze schuldenlast voor 98% uit schulden aan een vaste rentevoet. 41% van onze schuld is uitgedrukt in andere valuta dan de US dollar, en onze schulden lopen de komende jaren op verschillende momenten af.

Naast een heel comfortabele looptijd van de schulden en een sterke kasstroomgeneratie hadden we op 31 december 2023 een totale liquiditeit van 20.5 miljard USD, bestaande uit 10.1 miljard USD aan vastgelegde kredietfaciliteiten op lange termijn en 10.4 miljard USD aan kasmiddelen, kasequivalenten en kortetermijninvesteringen in schuldinstrumenten min kortetermijnschulden bij kredietinstellingen.

Update van de presentatie 2024

Voor FY24 werd de definitie van interne opbrengstengroei zo aangepast dat de prijsstijgingen in Argentinië beperkt worden tot maximaal 2% per maand. Alle elementen die verband houden met de resultatenrekening zullen overeenkomstig worden aangepast in de berekeningen van de interne groei.

Voorgesteld dividend voor het volledige jaar 2023

De Raad van Bestuur van AB InBev stelt een dividend voor het volledige jaar 2023 van 0.82 EUR per aandeel voor, onder voorbehoud van goedkeuring door de aandeelhouders op de algemene aandeelhoudersvergadering van 24 april 2024. Overeenkomstig de financiële discipline en schuldafbouwdoelstellingen van het bedrijf weegt het dividendvoorstel de prioriteiten op het vlak van kapitaaltoewijzing en het dividendbeleid van het bedrijf af tegen teruggave van contanten aan de aandeelhouders. Een tijdslijn met indicatie van de ex-dividenddata, de registratiedata en de betalingsdata is hieronder terug te vinden:

Tijdslijn dividend | |||

Ex-dividend datum | Registratiedatum | Betalingsdatum | |

Euronext | 3 mei 2024 | 6 mei 2024 | 7 mei 2024 |

MEXBOL | 3 mei 2024 | 6 mei 2024 | 7 mei 2024 |

JSE | 2 mei 2024 | 6 mei 2024 | 7 mei 2024 |

NYSE: BUD (ADR programma) | 3 mei 2024 | 6 mei 2024 | 7 juni 2024 |

Beperkte aandelen | 3 mei 2024 | 6 mei 2024 | 7 mei 2024 |

Toelichtingen

Teneinde het inzicht in de onderliggende prestaties van AB InBev te vergemakkelijken, steunen de groeianalyses, inclusief alle toelichtingen in dit persbericht, en behoudens andersluidende vermelding, op organische en genormaliseerde groeicijfers. Met andere woorden, in de analyse van de cijfers wordt geen rekening gehouden met de impact van wijzigingen in de wisselkoersen op de omrekening van buitenlandse activiteiten, noch met scopes. Scopes vertegenwoordigen de impact van overnames en desinvesteringen, de opstart of beëindiging van activiteiten of de transfer van activiteiten tussen segmenten, winsten en verliezen uit hoofde van inperking of beëindiging van een regeling en jaar-op-jaar veranderingen in boekhoudkundige schattingen en andere veronderstellingen waarvan het management oordeelt dat ze geen onderdeel vormen van de onderliggende prestaties van de onderneming. De organische groei van onze wereldwijde merken Budweiser, Stella Artois, Corona en Michelob Ultra omvat niet de export naar Australië, waarvoor een eeuwigdurende vergunning werd verleend aan een derde na de verkoop van de Australische activiteiten in 2020. Alle verwijzingen per hectoliter (per hl) zijn exclusief de Amerikaanse niet-bieractiviteiten. Telkens wanneer er in dit document sprake is van prestatie-indicatoren (EBITDA, EBIT, winst, belastingvoet, winst per aandeel), worden zij gerapporteerd op een ‘genormaliseerde’ basis, wat betekent dat ze gerapporteerd worden vóór niet-onderliggende elementen. Niet-onderliggende opbrengsten en kosten hebben betrekking op transacties die zich niet regelmatig voordoen als onderdeel van de normale activiteiten van de onderneming. Ze worden afzonderlijk meegedeeld aangezien ze omwille van hun omvang of aard belangrijk zijn om tot een goed begrip te komen van de onderliggende duurzame prestaties van de onderneming. Genormaliseerde cijfers zijn aanvullende cijfers die door het management worden gebruikt en mogen niet dienen ter vervanging van de cijfers bepaald in overeenstemming met IFRS als indicator van de prestatie van de onderneming. Vanaf 1 januari 2023 worden marktwaardewinsten/(verliezen) op afgeleide instrumenten aangegaan ter afdekking van de op aandelen gebaseerde betalingsprogramma's gerapporteerd in de niet-onderliggende netto financiële opbrengsten/(kosten). De presentatie van 2022 werd gewijzigd om in lijn te zijn met de presentatie van 2023. Sinds 3Q18 rapporteren we de Argentijnse resultaten met de boekhoudkundige correcties voor hyperinflatie. Overeenkomstig de IFRS-regels (IAS 29) moeten we de voorlopige resultaten herformuleren op basis van de gewijzigde algemene koopkracht van de lokale munteenheid, waarbij we gebruik maken van de officiële indexen voordat we de lokale bedragen omzetten aan de slotkoers van de relevante periode. Deze factoren worden niet meegenomen in de organische berekening. In FY23 rapporteerden we een negatieve impact op de winst toerekenbaar aan houders van eigenvermogensinstrumenten van AB InBev van 203 miljoen USD. De impact op de basiswinst per aandeel was -0.10 USD in FY23. De optelling van cijfers in de tabellen en bijlagen kan soms leiden tot afrondingsverschillen. De winst per aandeel voor 4Q23 en FY23 is gebaseerd op een gewogen gemiddelde van 2 016 miljoen aandelen, vergeleken met een gewogen gemiddelde van 2 013 miljoen aandelen voor 4Q22 en FY22.

Wettelijke disclaimer

Dit persbericht bevat “toekomstgerichte verklaringen”. Die verklaringen zijn gebaseerd op de huidige verwachtingen en meningen van het management van AB InBev met betrekking tot toekomstige gebeurtenissen en ontwikkelingen, en zijn uiteraard onderhevig aan onzekerheid en verandering van omstandigheden. De toekomstgerichte verklaringen in dit persbericht omvatten verklaringen die geen verklaringen over historische feiten zijn en verklaringen die typisch woorden bevatten zoals “zal”, “kan”, “zou”, “geloven”, “van plan zijn”, “verwacht”, “anticipeert”, “beoogt”, “schat”, “waarschijnlijk”, “voorziet” en soortgelijke bewoordingen. Alle verklaringen, behalve deze over historische feiten, zijn toekomstgerichte verklaringen. U mag niet overmatig vertrouwen op deze toekomstgerichte verklaringen, die de huidige meningen van het management van AB InBev weerspiegelen, verschillende risico’s en onzekerheden inhouden met betrekking tot AB InBev en afhangen van vele factoren, waarvan sommige buiten de controle van AB InBev liggen. Er zijn belangrijke factoren, risico’s en onzekerheden waardoor de daadwerkelijke uitkomsten en resultaten in belangrijke mate kunnen verschillen, met inbegrip van maar niet beperkt tot de risico’s en onzekerheden met betrekking tot AB InBev die beschreven worden onder Item 3.D van AB InBevs jaarverslag op formulier 20-F (“Form 20-F”), dat ingediend werd bij de US Securities and Exchange Commission (“SEC”) op 17 maart 2023. Vele van die risico’s en onzekerheden worden en zullen worden verergerd door een mogelijke verslechtering van het wereldwijde economische en bedrijfsklimaat, onder meer door de huidige conflicten in Rusland en Oekraïne en het Midden-Oosten, waaronder het conflict in de Rode Zee. Andere onbekende of onvoorspelbare factoren zouden er kunnen voor zorgen dat de daadwerkelijke resultaten in belangrijke mate verschillen van de resultaten weergegeven in de toekomstgerichte verklaringen. De toekomstgerichte verklaringen moeten worden samen gelezen met de andere waarschuwingen vervat in andere documenten, met inbegrip van AB InBevs meest recente Form 20-F en andere verslagen op Form 6-K, alsook alle andere documenten die AB InBev openbaar heeft gemaakt. Alle toekomstgerichte verklaringen in dit persbericht worden volledig bepaald door deze waarschuwingen en er kan geen zekerheid worden gegeven dat de daadwerkelijke resultaten of ontwikkelingen die AB InBev anticipeert, zullen worden gerealiseerd of, zelfs indien substantieel gerealiseerd, deze de verwachte gevolgen of effecten zullen hebben op AB InBev, haar activiteiten of operaties. Tenzij zoals vereist bij wet, wijst AB InBev elke verplichting van de hand om toekomstgerichte verklaringen publiekelijk bij te werken of te herzien naar aanleiding van nieuwe informatie, toekomstige gebeurtenissen of anderszins. De in tabel 1 (met uitzondering van de volume-informatie) en tabellen 3 tot 5, 6, 8, 9, 12 en 13 van dit persbericht vermelde financiële gegevens voor het vierde kwartaal van 2023 (4Q23) en het volledige jaar 2023 (FY23) zijn ontleend aan de niet-geauditeerde verkorte geconsolideerde tussentijdse financiële staten van de groep op datum van en voor de periode van twaalf maanden eindigend op 31 december 2023; deze gegevens werden nagezien door onze commissarissen PwC Bedrijfsrevisoren BV / PwC Réviseurs d’Entreprises SRL volgens de standaarden van de Public Company Accounting Oversight Board (Verenigde Staten). De financiële gegevens uit tabellen 7, 10, 11 en 14 zijn ontleend uit de onderliggende financiële staten op datum van en voor de periode van twaalf maanden eindigend op 31 december 2023 (met uitzondering van de volume-informatie). Verwijzingen in dit document naar de inhoud van een van onze websites, zoals www.ab-inbev.com, zijn bedoeld als hulpmiddel om deze inhoud te vinden en zijn niet als verwijzing opgenomen in dit document.

Telefonische conferentie en webcast

Telefonische conferentie en webcast voor investeerders op donderdag 29 februari 2024:

15u00 Brussel / 14u00 Londen / 9u00 New York

Registratiegegevens:

Webcast (enkel luisteren):

Resultaten AB InBev 4Q23 Webcast

Om telefonisch deel te nemen, gelieve een van de volgende nummers te draaien:

Gratis: +1 877-407-8029

Betalend: +1 201-689-8029

Over Anheuser-Busch InBev (AB InBev)

Anheuser-Busch InBev (AB InBev) is een beursgenoteerd bedrijf (Euronext: ABI) met hoofdzetel in Leuven, België, met secundaire noteringen op de Mexicaanse (MEXBOL: ANB) en Zuid-Afrikaanse (JSE: ANH) beurzen en met American Depositary Receipts op de New York Stock Exchange (NYSE: BUD). Als onderneming dromen we groots om aan een toekomst te bouwen met meer momenten om te vieren. We zijn steeds op zoek naar nieuwe manieren om in te spelen op levensmomenten, onze sector verder te ontwikkelen en een betekenisvolle impact te hebben op de wereld. We engageren ons om uitstekende merken te creëren die de tand des tijds doorstaan en de beste bieren te brouwen met de beste ingrediënten. Onze diverse portefeuille met ruim 500 biermerken omvat de wereldwijde merken Budweiser®, Corona®, Stella Artois® en Michelob Ultra®; multilandenmerken Beck’s®, Hoegaarden® en Leffe®; en lokale kampioenen zoals Aguila®, Antarctica®, Bud Light®, Brahma®, Cass®, Castle®, Castle Lite®, Cristal®, Harbin®, Jupiler®, Modelo Especial®, Quilmes®, Victoria®, Sedrin® en Skol®. Ons brouwerfgoed gaat meer dan 600 jaar terug en beslaat verschillende continenten en generaties. Van onze Europese roots in brouwerij Den Hoorn in Leuven, België. Tot de pioniersgeest van de Anheuser & Co-brouwerij in St. Louis in de Verenigde Staten. Tot de oprichting van Castle Brewery in Zuid-Afrika tijdens de gold rush in Johannesburg. Tot Bohemia, de eerste brouwerij in Brazilië. We zijn geografisch gediversifieerd met een evenwichtige blootstelling aan ontwikkelde markten en groeimarkten, en benutten de collectieve sterkte van ongeveer 155 000 medewerkers in bijna 50 landen wereldwijd. In 2023 bedroeg de gerapporteerde opbrengst van AB InBev 59.4 miljard USD (exclusief joint ventures en geassocieerde ondernemingen).

Bijlage 1: Gesegmenteerde informatie (4Q)

AB InBev Wereldwijd | 4Q22 | Scope | Wisselkoers- effect | Geherformuleerd voor hyperinflatie | Interne groei | 4Q23 | Interne groei |

Volumes (duizend hls) | 148 775 | -151 | - | - | -3 919 | 144 706 | -2.6% |

waarvan AB InBev eigen bieren | 128 502 | -127 | - | - | -4 610 | 123 764 | -3.6% |

Opbrengsten | 14 668 | -67 | -2 239 | 1 199 | 912 | 14 473 | 6.2% |

Kostprijs verkochte goederen | -6 661 | 22 | 914 | -464 | -491 | -6 679 | -7.4% |

Brutowinst | 8 007 | -44 | -1 325 | 736 | 421 | 7 794 | 5.3% |

Verkoopkosten, algemene kosten en administratie kosten | -4 592 | 13 | 594 | -358 | -195 | -4 537 | -4.3% |

Overige bedrijfsopbrengsten/(-kosten) | 193 | 48 | -24 | -4 | 22 | 234 | 11.4% |

Genormaliseerde EBIT | 3 608 | 17 | -755 | 373 | 248 | 3 491 | 6.9% |

Genormaliseerde EBITDA | 4 947 | 22 | -914 | 518 | 304 | 4 877 | 6.2% |

Genormaliseerde EBITDA-marge | 33.7% | 33.7% | -2 bps | ||||

| |||||||

Noord-Amerika | 4Q22 | Scope | Wisselkoers- effect | Geherformuleerd voor hyperinflatie | Interne groei | 4Q23 | Interne groei |

Volumes (duizend hls) | 23 451 | -149 | - | - | -3 563 | 19 738 | -15.3% |

Opbrengsten | 3 931 | -37 | 2 | - | -613 | 3 283 | -15.7% |

Kostprijs verkochte goederen | -1 566 | 21 | - | - | 103 | -1 442 | 6.6% |

Brutowinst | 2 366 | -16 | 1 | - | -510 | 1 841 | -21.7% |

Verkoopkosten, algemene kosten en administratie kosten | -1 166 | 12 | - | - | 56 | -1 098 | 4.9% |

Overige bedrijfsopbrengsten/(-kosten) | 11 | - | - | - | 7 | 18 | - |

Genormaliseerde EBIT | 1 211 | -4 | 1 | - | -448 | 761 | -37.1% |

Genormaliseerde EBITDA | 1 397 | -5 | 1 | - | -436 | 957 | -31.3% |

Genormaliseerde EBITDA-marge | 35.5% | 29.2% | -660 bps | ||||

| |||||||

Midden-Amerika | 4Q22 | Scope | Wisselkoers- effect | Geherformuleerd voor hyperinflatie | Interne groei | 4Q23 | Interne groei |

Volumes (duizend hls) | 38 286 | - | - | - | 348 | 38 635 | 0.9% |

Opbrengsten | 3 913 | -17 | 335 | - | 206 | 4 437 | 5.3% |

Kostprijs verkochte goederen | -1 521 | -7 | -128 | - | -76 | -1 731 | -5.0% |

Brutowinst | 2 392 | -23 | 208 | - | 130 | 2 706 | 5.5% |

Verkoopkosten, algemene kosten en administratie kosten | -879 | 12 | -78 | - | 10 | -934 | 1.2% |

Overige bedrijfsopbrengsten/(-kosten) | -3 | 6 | - | - | 25 | 27 | - |

Genormaliseerde EBIT | 1 510 | -5 | 130 | - | 165 | 1 799 | 11.0% |

Genormaliseerde EBITDA | 1 872 | - | 160 | - | 138 | 2 170 | 7.4% |

Genormaliseerde EBITDA-marge | 47.9% | 48.9% | 95 bps | ||||

| |||||||

Zuid-Amerika | 4Q22 | Scope | Wisselkoers- effect | Geherformuleerd voor hyperinflatie | Interne groei | 4Q23 | Interne groei |

Volumes (duizend hls) | 46 860 | - | - | - | -157 | 46 704 | -0.3% |

Opbrengsten | 3 380 | 3 | -2 498 | 1 199 | 1 001 | 3 084 | 29.6% |

Kostprijs verkochte goederen | -1 661 | -1 | 987 | -464 | -312 | -1 450 | -18.8% |

Brutowinst | 1 718 | 2 | -1 511 | 736 | 689 | 1 635 | 40.1% |

Verkoopkosten, algemene kosten en administratie kosten | -995 | -12 | 673 | -358 | -197 | -890 | -19.6% |

Overige bedrijfsopbrengsten/(-kosten) | 97 | 43 | -24 | -4 | 7 | 119 | 6.7% |

Genormaliseerde EBIT | 820 | 34 | -862 | 373 | 499 | 863 | 61.5% |

Genormaliseerde EBITDA | 1 050 | 34 | -1 041 | 518 | 545 | 1 106 | 52.4% |

Genormaliseerde EBITDA-marge | 31.1% | 35.8% | 541 bps |

EMEA | 4Q22 | Scope | Wisselkoers- effect | Geherformuleerd voor hyperinflatie | Interne groei | 4Q23 | Interne groei |

Volumes (duizend hls) | 24 094 | 50 | - | - | -180 | 23 964 | -0.7% |

Opbrengsten | 2 070 | 20 | -82 | - | 244 | 2 252 | 11.7% |

Kostprijs verkochte goederen | -1 101 | -10 | 57 | - | -199 | -1 253 | -17.9% |

Brutowinst | 969 | 9 | -25 | - | 46 | 999 | 4.7% |

Verkoopkosten, algemene kosten en administratie kosten | -636 | -14 | 3 | - | -8 | -655 | -1.2% |

Overige bedrijfsopbrengsten/(-kosten) | 60 | -1 | 1 | - | -7 | 53 | -11.1% |

Genormaliseerde EBIT | 393 | -6 | -21 | - | 31 | 397 | 8.0% |

Genormaliseerde EBITDA | 676 | -5 | -32 | - | 37 | 675 | 5.5% |

Genormaliseerde EBITDA-marge | 32.6% | 30.0% | -176 bps | ||||

| |||||||

Azië-Pacific | 4Q22 | Scope | Wisselkoers- effect | Geherformuleerd voor hyperinflatie | Interne groei | 4Q23 | Interne groei |

Volumes (duizend hls) | 15 903 | - | - | - | -438 | 15 465 | -2.8% |

Opbrengsten | 1 185 | -2 | 1 | - | 83 | 1 267 | 7.0% |

Kostprijs verkochte goederen | -624 | - | 2 | - | -16 | -637 | -2.5% |

Brutowinst | 561 | -2 | 3 | 67 | 630 | 12.1% | |

Verkoopkosten, algemene kosten en administratie kosten | -520 | 1 | 7 | - | -22 | -533 | -4.2% |

Overige bedrijfsopbrengsten/(-kosten) | 34 | - | -1 | - | -8 | 26 | -22.7% |

Genormaliseerde EBIT | 76 | -1 | 10 | - | 38 | 122 | 51.3% |

Genormaliseerde EBITDA | 234 | -1 | 6 | - | 49 | 288 | 21.0% |

Genormaliseerde EBITDA-marge | 19.8% | 22.8% | 258 bps | ||||

| |||||||

Globale Export en Holdingmaatschappijen | 4Q22 | Scope | Wisselkoers- effect | Geherformuleerd voor hyperinflatie | Interne groei | 4Q23 | Interne groei |

Volumes (duizend hls) | 181 | -52 | - | - | 71 | 200 | 55.0% |

Opbrengsten | 189 | -33 | 3 | - | -9 | 150 | -6.0% |

Kostprijs verkochte goederen | -189 | 19 | -5 | - | 9 | -166 | 5.0% |

Brutowinst | - | -15 | -1 | - | -1 | -17 | -4.7% |

Verkoopkosten, algemene kosten en administratie kosten | -395 | 13 | -11 | - | -34 | -427 | -8.9% |

Overige bedrijfsopbrengsten/(-kosten) | -6 | - | -1 | - | -2 | -8 | - |

Genormaliseerde EBIT | -401 | -1 | -13 | - | -37 | -453 | -9.2% |

Genormaliseerde EBITDA | -282 | -1 | -8 | - | -29 | -320 | -10.2% |

Bijlage 2: Gesegmenteerde informatie (FY)

AB InBev Wereldwijd | FY22 | Scope | Wisselkoers- effect | Interne groei | FY23 | Interne groei |

Volumes (duizend hls) | 595 133 | -151 | - | -10 255 | 584 728 | -1.7% |

waarvan AB InBev eigen bieren | 517 990 | - 81 | - | -12 010 | 505 899 | -2.3% |

Opbrengsten | 57 786 | -123 | -2 744 | 4 460 | 59 380 | 7.8% |

Kostprijs verkochte goederen | -26 305 | 45 | 1 226 | -2 362 | -27 396 | -9.0% |

Brutowinst | 31 481 | -78 | -1 518 | 2 099 | 31 984 | 6.7% |

Verkoopkosten, algemene kosten en administratie kosten | -17 555 | -14 | 696 | -1 299 | -18 172 | -7.4% |

Overige bedrijfsopbrengsten/(-kosten) | 841 | -146 | -43 | 126 | 778 | 19.8% |

Genormaliseerde EBIT | 14 768 | -238 | -865 | 925 | 14 590 | 6.4% |

Genormaliseerde EBITDA | 19 843 | -223 | -1 012 | 1 368 | 19 976 | 7.0% |

Genormaliseerde EBITDA-marge | 34.3% | 33.6% | -23 bps | |||

| ||||||

Noord-Amerika | FY22 | Scope | Wisselkoers- effect | Interne groei | FY23 | Interne groei |

Volumes (duizend hls) | 102 674 | -118 | - | -12 417 | 90 140 | -12.1% |

Opbrengsten | 16 566 | -36 | -80 | -1 378 | 15 072 | -8.3% |

Kostprijs verkochte goederen | -6 714 | 19 | 28 | 151 | -6 517 | 2.2% |

Brutowinst | 9 851 | -17 | -52 | -1 227 | 8 554 | -12.5% |

Verkoopkosten, algemene kosten en administratie kosten | -4 587 | -18 | 30 | -43 | -4 619 | -0.9% |

Overige bedrijfsopbrengsten/(-kosten) | 45 | - | 3 | -14 | 34 | -30.3% |

Genormaliseerde EBIT | 5 309 | -35 | -19 | -1 285 | 3 970 | -24.4% |

Genormaliseerde EBITDA | 6 057 | -37 | -24 | -1 269 | 4 727 | -21.1% |

Genormaliseerde EBITDA-marge | 36.6% | 31.4% | -507 bps | |||

Midden-Amerika | FY22 | Scope | Wisselkoers- effect | Interne groei | FY23 | Interne groei |

Volumes (duizend hls) | 147 624 | - | - | 1 106 | 148 730 | 0.7% |

Opbrengsten | 14 180 | -16 | 875 | 1 309 | 16 348 | 9.2% |

Kostprijs verkochte goederen | -5 540 | -13 | -320 | -507 | -6 379 | -9.1% |

Brutowinst | 8 639 | -29 | 556 | 803 | 9 969 | 9.3% |

Verkoopkosten, algemene kosten en administratie kosten | -3 390 | -6 | -228 | -167 | -3 792 | -4.9% |

Overige bedrijfsopbrengsten/(-kosten) | -12 | 14 | 2 | 47 | 51 | - |

Genormaliseerde EBIT | 5 238 | -21 | 329 | 683 | 6 228 | 13.1% |

Genormaliseerde EBITDA | 6 564 | -7 | 430 | 729 | 7 715 | 11.1% |

Genormaliseerde EBITDA-marge | 46.3% | 47.2% | 80 bps | |||

| ||||||

Zuid-Amerika | FY22 | Scope | Wisselkoers- effect | Interne groei | FY23 | Interne groei |

Volumes (duizend hls) | 164 319 | - | - | -1 859 | 162 460 | -1.1% |

Opbrengsten | 11 599 | 4 | -2 702 | 3 139 | 12 040 | 27.3% |

Kostprijs verkochte goederen | -5 976 | -1 | 1 054 | -1 062 | -5 984 | -18.0% |

Brutowinst | 5 623 | 3 | -1 647 | 2 077 | 6 056 | 37.2% |

Verkoopkosten, algemene kosten en administratie kosten | -3 458 | -28 | 697 | -787 | -3 575 | -22.8% |

Overige bedrijfsopbrengsten/(-kosten) | 473 | -153 | -38 | 112 | 394 | 40.6% |

Genormaliseerde EBIT | 2 638 | -177 | -988 | 1402 | 2 875 | 58.3% |

Genormaliseerde EBITDA | 3 511 | -177 | -1 137 | 1 688 | 3 884 | 51.9% |

Genormaliseerde EBITDA-marge | 30.3% | 32.3% | 542 bps |

EMEA | FY22 | Scope | Wisselkoers- effect | Interne groei | FY23 | Interne groei |

Volumes (duizend hls) | 90 780 | 204 | - | -771 | 90 213 | -0.8% |

Opbrengsten | 8 120 | 75 | -491 | 885 | 8 589 | 10.8% |

Kostprijs verkochte goederen | -4 167 | -40 | 297 | -734 | -4 645 | -17.5% |

Brutowinst | 3 953 | 35 | -194 | 150 | 3 944 | 3.8% |

Verkoopkosten, algemene kosten en administratie kosten | -2 604 | -57 | 105 | -58 | -2 614 | -2.2% |

Overige bedrijfsopbrengsten/(-kosten) | 198 | -8 | -3 | 12 | 198 | 6.2% |

Genormaliseerde EBIT | 1 546 | -30 | -92 | 104 | 1 528 | 6.9% |

Genormaliseerde EBITDA | 2 612 | -29 | -158 | 145 | 2 570 | 5.6% |

Genormaliseerde EBITDA-marge | 32.2% | 29.9% | -148 bps | |||

| ||||||

Azië-Pacific | FY22 | Scope | Wisselkoers- effect | Interne groei | FY23 | Interne groei |

Volumes (duizend hls) | 88 898 | - | - | 3 828 | 92 726 | 4.3% |

Opbrengsten | 6 532 | -12 | -350 | 655 | 6 824 | 10.0% |

Kostprijs verkochte goederen | -3 168 | -1 | 170 | -274 | -3 272 | -8.6% |

Brutowinst | 3 364 | -13 | -180 | 380 | 3 551 | 11.4% |

Verkoopkosten, algemene kosten en administratie kosten | -2 067 | 7 | 105 | -178 | -2 133 | -8.6% |

Overige bedrijfsopbrengsten/(-kosten) | 137 | - | -7 | -17 | 113 | -12.6% |

Genormaliseerde EBIT | 1 433 | -6 | -82 | 186 | 1 531 | 13.0% |

Genormaliseerde EBITDA | 2 104 | -6 | -118 | 206 | 2 186 | 9.8% |

Genormaliseerde EBITDA-marge | 32.2% | 32.0% | -7 bps | |||

| ||||||

Globale Export en Holdingmaatschappijen | FY22 | Scope | Wisselkoers- effect | Interne groei | FY23 | Interne groei |

Volumes (duizend hls) | 838 | -236 | - | -143 | 459 | -23.7% |

Opbrengsten | 790 | -137 | 4 | -149 | 508 | -22.8% |

Kostprijs verkochte goederen | -740 | 80 | -3 | 64 | -598 | 9.8% |

Brutowinst | 50 | -57 | 1 | -84 | -90 | - |

Verkoopkosten, algemene kosten en administratie kosten | -1 447 | 88 | -13 | -66 | -1 439 | -4.9% |

Overige bedrijfsopbrengsten/(-kosten) | 1 | - | - | -14 | -13 | - |

Genormaliseerde EBIT | -1 396 | 32 | -12 | -165 | -1 542 | -12.1% |

Genormaliseerde EBITDA | -1 004 | 33 | -5 | -130 | -1 106 | -13.4% |

Bijlage 3: Geconsolideerde balans

Miljoen US dollar | 31 December 2023 | 31 December 2022 |

ACTIVA | ||

Vaste activa | ||

Materiële vast activa | 26 818 | 26 671 |

Goodwill | 117 043 | 113 010 |

Immateriële activa | 41 286 | 40 209 |

Investeringen in geassocieerde deelnemingen | 4 872 | 4 656 |

Beleggingen in effecten | 178 | 175 |

Uitgestelde belastingvorderingen | 2 935 | 2 300 |

Pensioenen en soortgelijke verplichtingen | 12 | 11 |

Te ontvangen belastingen | 844 | 883 |

Afgeleide financiële instrumenten | 44 | 60 |

Handels- en overige vorderingen | 1 941 | 1 782 |

Totaal vaste activa | 195 973 | 189 757 |

| ||

Vlottende activa | ||

Beleggingen in effecten | 67 | 97 |

Voorraad | 5 583 | 6 612 |

Te ontvangen belastingen | 822 | 813 |

Afgeleide financiële instrumenten | 505 | 331 |

Handels- en overige vorderingen | 6 024 | 5 330 |

Liquide middelen en kasequivalenten | 10 332 | 9 973 |

Activa aangehouden voor verkoop | 34 | 30 |

Totaal vlottende activa | 23 367 | 23 186 |

| ||